Monotributo: desafíos para permanecer en el régimen simplificado y qué hacer en caso contrario

Marzo comienza con un cargo importante para muchos monotributistas, porque el ex ministro de Economía, Sergio Massa, determinó que “por seis meses, las categorías A, B, C y D abonarían solamente el importe correspondiente al destino previsional”, ya que la Administración Federal de Ingresos Públicos (AFIP) prorrogó el pago del componente impositivo desde septiembre 2023 hasta febrero de 2024. Es así que en algunos casos tendrán que abonar hasta 3 cuotas juntas, a saber:

- Septiembre y octubre de 2023: se pagarán junto con la cuota del Monotributo que vencerá el 20 de marzo de 2024;

- Noviembre y diciembre de 2023: se pagarán con el impuesto integrado que vencerá el 22 de abril próximo; y

- Enero y febrero de 2024: vencerán junto con la cuota del Monotributo que se deberá pagar al 20 de mayo de este año.

- Por su parte, aquellos monotributistas que continuaron abonando en forma completa esos meses, ingresarán solo el período en curso.

Recategorizaciones en la cuerda floja

A pesar de que el pasado 5 de febrero venció el plazo para la recategorización, estaría generando un sabor a poco, pues si se comparan los ajustes de las distintas categorías al ritmo de la inflación, la realidad muestra un panorama diferente.

De ahí que cada vez son más los contribuyentes que están preocupados por el aumento sólo nominal de la facturación, porque observan que, en caso de continuar así, el próximo destino será anotarse en el Régimen de Responsable Inscriptos; con todo lo que eso conlleva con la liquidación de IVA y de Ganancias.

Cada vez son más los contribuyentes que están preocupados por el aumento sólo nominal de la facturación

Cabe recordar que los contribuyentes poseen dos instancias para poder adecuar los parámetros de ingresos brutos devengados, superficie, alquiler, electricidad y precio unitario máximo -solo para venta de cosas muebles-; a la categoría que corresponda.

La primera refiere a la que venció en enero (prorrogada a febrero, como excepción); y la otra que tendrá lugar en julio.

Es de destacar, que si se toma como referencia la variación del Nivel General del Índice de Precios al Consumidor (IPC Indec) que fue de 20,6% en enero y la comparación interanual, donde el incremento alcanzó a 254,2%; es probable esperar aumentos de hasta el doble de los valores que figuran en las tablas actuales emitidas por AFIP, por lo que se requiere de manera urgente una actualización en los montos de los parámetros; a la vez de considerar en que no repercuta en otro aumento al bolsillo de los monotributistas.

En los casos donde AFIP haya determinado de oficio la categoría, el contribuyente puede ejercer su derecho de defensa. Para eso consultará las causas que lo llevaron a esa situación, mediante la página web del organismo recaudador www.afip.gob.ar, con CUIT y clave fiscal. Seguidamente buscará el servicio Monotributo y el siguiente ícono sobre la mano derecha, como se ve en la imagen:

En caso de no estar en discrepancia, podrá solicitar el Recurso de Apelación, mediante presentaciones digitales.

Formas en las cuales se puede salir del Régimen Simplificado: Existen diversas formas por la cual un contribuyente puede dejar de pertenecer al Régimen Simplificado para pequeños contribuyentes, son: haber dejado de abonar el impuesto por 10 períodos consecutivos, cese de actividad, renuncia y causales de exclusión.

Dentro de las causales para quedar fuera del impuesto, AFIP determina:

- Parámetros superados según la categoría declarada,

- Precio máximo unitario superior a $180.589,67 (solo en los casos de venta de cosa mueble), Gastos injustificados,

- Nivel de depósitos bancarios injustificados,

- Llevar a cabo más de 3 actividades o más de 3 unidades de explotación,

- Categorización no acorde a la verdadera actividad que se realiza,

- Falta de documentación de respaldo,

- Relación ingresos y egresos, y

- Estar incluido en el Repsal (Registro Público de Empleadores con Sanciones Laborales), desde sanción firme por reincidente.

Así mismo, es dable destacar que existe una diferencia entre el cese de la actividad y la renuncia; siendo en el cese posible de volver al Régimen de Monotributo, sin ningún requisito; mientras que, con la renuncia, el contribuyente se ve obligado a permanecer dentro del Régimen General de Autónomos por un período de 3 años.

Alternativas para aquellos que renunciaron

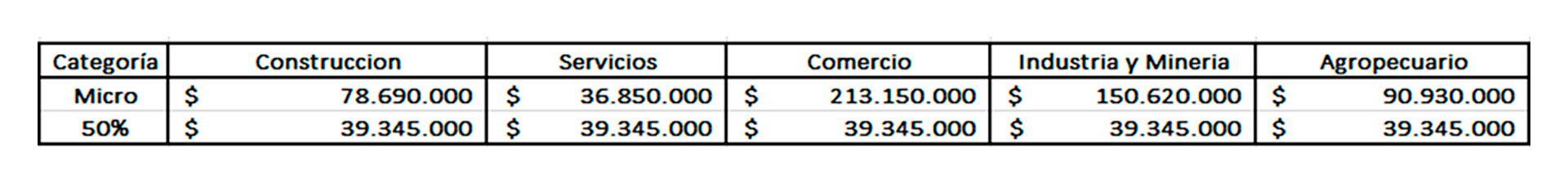

En caso se renunciar al Monotributo o ser excluido, se verá obligados a inscribirse como Autónomo, y considerar el procedimiento especial denominado Procedimiento Permanente de Transición al Régimen General (Pptrg), que está vigente desde 1 de enero de 2022 y otorga beneficios por única vez, en tanto los ingresos brutos no superen 50% del límite de ventas anuales para ser microempresa, según la siguiente tabla:

Los beneficios del Pptrg son en 2 impuestos:

- IVA: Se podrá adicionar el crédito fiscal de los 12 meses anteriores a la exclusión o renuncia. Para ello el contribuyente monotributista deberá recibir facturas A por cada una de sus compras. Además, abonará en forma reducida el tributo: 50% en el primer año, 30% en el segundo año y 10% en el tercer año.

- Ganancias: Podrá utilizar todas las deducciones, inclusive la de los gastos.

En conclusión, el Régimen Simplificado para Pequeños Contribuyentes (Monotributo), cada vez es más complejo y de fácil solo le quedó la forma por la cual se abonan los componentes impositivos, previsional y para la obra social obligatoria.

La autora es Contadora Pública, especializada en tributación y docente UBA