Cepo al dólar: por qué el Gobierno no levanta las trabas heredadas a pesar de la recuperación de las reservas

En el equipo económico del Gobierno aseguran que no avanzarán en el corto plazo para levantar las restricciones vigentes para operar en los dólares financieros. La explicación que dio a Infobae un alto funcionario del equipo económico es la misma que cuando se les pregunta por la eliminación total de los controles de cambios, o lo que se conoce como cepo: “Los riesgos y los costos son muy altos todavía. Las restricciones operan como contención de mercados que no están en equilibrio. Primero hay que equilibrarlos y después considerar levantarlas”.

El temor por un eventual salto de los tipos de cambio libre disparen las expectativas de devaluación, con una brecha que se mantiene en el rango del 20% y un dólar oficial planchado. La inestabilidad pondría en riesgo la continuidad de la desaceleración de la inflación, que en febrero fue del 276,2% anual.

En el Gobierno sostienen que el precio del dólar es el adecuado para una gestión con superávit fiscal y un Banco Central que compra reservas. Si bien ese nivel es con cepo apuntan a que es un proceso que contrasta con lo que sucedía antes del 10 de diciembre. Es el marco que transmite el ministro de Economía, Luis Caputo, en sus diálogos con empresarios, en particular los de consumo masivo, a los que pide que retrotraigan aumentos y bajen las promociones.

La prioridad del presidente del BCRA, Santiago Bausili, es continuar con la licuadora en los pasivos de la entidad, junto con todos los pesos en la economía, y acumular reservas. La contracara es una mayor recesión y postergar pagos de importaciones. Durante el feriado largo fue Bausili junto al secretario de Finanzas, Pablo Quirno, los que salieron a desmentir que se estuviera pensando en medidas inminentes para empezar a desarmar el cepo.

En conjunto con el Ministerio de Economía y la autoridad monetaria, la Comisión Nacional de Valores (CNV), presidida por Roberto Silva, tiene identificadas las regulaciones en las que hay mayor urgencia por levantar. Estás tienen que ver con el mercado de bonos, en particular de los que forman parte de la operatoria para el dólar contado con liquidación (CCL).

Restricciones cambiarias vigentes

- Una de ellas es el límite diario agregado de $200 millones para operar o transferir títulos utilizados en la compraventa de dólares financieros y la obligación de informar cinco días antes las operaciones. T

- También está en la mira que el plazo mínimo de tenencia de los bonos, conocida como “parking”, que es de 1 día y bajaría cero, además de la imposibilidad de utilizar cauciones.

- Otra es la que obliga a que la venta de títulos contra dólares deba ser depositada sí o sí en una entidad bancaria.

- Hay otra serie de medidas que comprenden las trabas a los Fondos Comunes de Inversión (FCI).

En paralelo, toma forma una hoja de ruta para desarmar el cepo que será presentada en junio al Fondo Monetario Internacional (FMI). La esperanza de que exista un acuerdo con fondos frescos para encarar esa misión sigue vigente pero el organismo no está de acuerdo con un ritmo de crawling peg del 2% mensual y tasas de interés en terreno negativo.

Las empresas que viven del mercado interno miran con atención el atraso del tipo de cambio y mantienen la conducta de aumentos defensivos. Las grandes compañías, fundamentalmente las relacionadas con los hidrocarburos y la minería, ponen como condición para sus inversiones no solo la salida del cepo sino también las reformas que prometió el presidente Javier Milei. Comparten el diagnóstico pero no pagan por ver, como quedó claro esta semana en las intervenciones del IEFA Latam Forum como las de José Luis Manzano o Alejandro Bulgheroni. El sector privado es la carta que tiene el Gobierno para su deseada recuperación “en V”.

Lo que suceda con la cosecha gruesa en este segundo trimestre será clave para el futuro de las reservas, por lo que desde esta semana el mercado evaluará la liquidación del agro. Las cerealeras hacen saber que el dólar oficial se encuentra atrasado y que el tipo de cambio que reciben los exportadores, conocido como “blend” porque surge de liquidar 80% de la operación al tipo de cambio oficial, perdió atractivo con una brecha tan baja.

Las restricciones operan como contención de mercados que no están en equilibrio

“Si el mercado dice que el precio es ese, por qué habría que empujarlo a otra cosa. En el acuerdo con el FMI pusimos que el dólar exportador se termina en junio”, explicaron del equipo económico.

Los dólares que pueda juntar el BCRA determinarán el futuro del cepo, pero por ahora las reservas netas no dejaron de estar en terreno negativo. La cuenta de Milei es similar a la de su equipo económico: son unos potenciales USD 15.000 millones los pesos que hay en los bancos que podrían presionar la brecha si se levantan los controles de capital. Y en 2024 la Argentina enfrenta pagos por encima de los USD15.000 millones.

Algunos interrogantes

En las últimas semanas la discusión pública giró en torno al momento en el que el Gobierno debería levantar el cepo. En ese contexto los mercados reflejan confianza en el rumbo oficial por los superávits gemelos, más allá de sus sostenibilidad en el tiempo, reflejada en la suba de las acciones y los bonos de la deuda local junto a una brecha cambiaria que se mantiene en torno al 20 por ciento.

En paralelo, la economía doméstica sufre los impactos de la recesión con una fuerte caída de los ingresos y del consumo. Una dualidad que no es nueva en la Argentina.

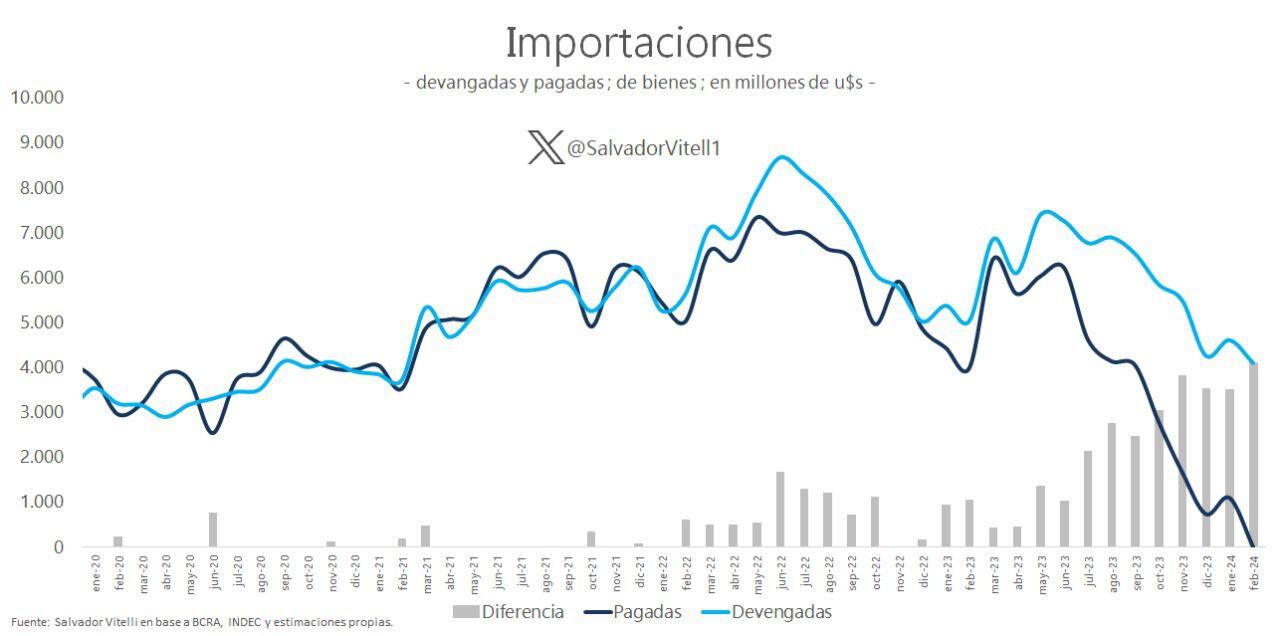

Los economistas marcan algunos interrogantes sobre esta primera etapa del plan económico del Gobierno. El BCRA compró USD 10.600 millones en el mercado de cambios y está a unos USD 2.000 millones de volver a las reservas netas positivas. La consultora Econviews detectó que en ese mismo período las importaciones impagas acumularon USD 11.400 millones, explicando gran parte de las compras de la autoridad monetaria.

Es cierto que el gobierno anterior recurrió a la misma herramienta, aunque no lograba acumular reservas. Más bien todo lo contrario debido al fuerte atraso en el precio del dólar oficial para finalizar 2023 con un rojo en torno a los USD 12.000 millones.

La consultora Abeceb del ex ministro de producción, Dante Sica, destacó que para levantar las restricciones se necesita un tipo de cambio competitivo y eso limita los objetivos oficiales. “Esto es así porque la competitividad se está resintiendo y se están perdiendo aceleradamente los beneficios de la devaluación: desde el 11 de diciembre el tipo de cambio real multilateral perdió un 35% de su valor. No hay que olvidar que el cepo existe justamente porque se lo usa para deprimir la demanda de dólares en contextos de atraso cambiario”.

Para levantar las restricciones se necesita un tipo de cambio competitivo y eso limita los objetivos oficiales (Abeceb)

Otro limitante que deberá enfrentar el gobierno es su programa de ajuste fiscal. “El primero es que se reduce la recaudación producto de la recesión y abre interrogantes sobre la sustentabilidad, que influye en la tranquilidad financiera. El segundo es que sigue aumentando el peso de los tributos asociados con el comercio exterior”, explicaron desde Abeceb.

El ejemplo más claro de este último punto es el Impuesto PAIS que Milei extendió a casi todas las importaciones con una tasa de 17,5% con un potencial de recaudar 2% del PBI este año según los cálculos de Econviews. Quitarlo es condición necesaria para levantar el cepo, pero se perdería una fuente clave para el superávit fiscal.

“Si esto ocurre en julio como pensamos, el fisco se perdería 1.2 puntos de ingresos. Una alternativa sería bajar la tasa al 5% o menos y eximir las importaciones de bienes. Así podría recaudar 0.1 puntos más, sin ser tan distorsivo para el mercado cambiario”, estimaron en la consultora que dirige Miguel Kiguel.

Las restricciones de acceso a dólares en la historia reciente de la Argentina comenzaron en 2011, sobre el final de la primera presidencia de Cristina Fernández de Kirchner, lo que comúnmente se conoce como cepo.

En 2016 el gobierno de Mauricio Macri abrió los controles de capital y ante la crisis financiera que marcó la segunda mitad de su mandato volvió a poner regulaciones. Desde 2020 hasta 2023 la gestión de Alberto Fernández llevó las restricciones a su máxima expresión ante la escasez de reservas.

Qué se hizo en los primeros 100 días de gobierno

El head of research de Romano Group, Salvador Vitelli, enumeró una serie de controles que se quitaron desde que asumió Milei. Un punto clave fue la puesta en marcha de los Bopreal, para absorber pesos que estaban expectantes en manos de importadores y presionaban el CCL. También recordó que el 13 de diciembre la CNV recortó a un día el parking para la liquidación de títulos públicos, eliminó la prohibición de usar esas divisas para comprar otros instrumentos y se anuló el tope de $100.000 nominales.

En 2025 Argentina comenzará a afrontar un salto en los vencimientos de deuda extranjera y la necesidad de volver a los mercados internacionales de crédito

Por otro lado, el 27 de diciembre se reemplazó el polémico Sistema de Importaciones de la República Argentina (SIRA) que había aplicado el 17 octubre de 2022 Sergio Massa por el nuevo Sistema Estadístico de Importaciones (SEDI). Allí se puso un plazo para que cada sector pueda girar divisas al exterior para pagar a proveedores, lo que genera un aumento en la deuda comercial pero una mayor compra de divisas para el BCRA.

Para el Gobierno el primer paso es recomponer el balance de la autoridad monetaria para después comenzar a liberar el cepo. El objetivo es mitad de año, aunque no forzarán una salida “peligrosa”. El aporte del FMI, entidades privadas u otros organismos internacionales pueden acelerar el proceso.

En 2025 Argentina comenzará a afrontar un salto en los vencimientos de deuda extranjera y la necesidad de volver a los mercados internacionales de crédito.