Extendieron el plazo para la repatriación de activos con pago reducido de Bienes Personales: siete claves sobre el régimen

El Gobierno extendió el plazo para la repatriación de activos del exterior bajo el régimen del Impuesto sobre los Bienes Personales hasta el 30 de abril de 2024, según lo establecido en el decreto 281 publicado en el Boletín Oficial. Originalmente, el plazo finalizaba el 31 de marzo de 2023.

La medida busca facilitar el acceso a alícuotas reducidas en la declaración del período fiscal 2023. Es importante destacar que las declaraciones juradas del Impuesto a las Ganancias y del Impuesto sobre los Bienes Personales deben presentarse a mediados de junio de 2024.

Desde 2017, la legislación argentina impone alícuotas más elevadas a los bienes situados en el exterior. La repatriación de estos activos permite acceder a alícuotas sin incremento. Para realizar la repatriación, los contribuyentes deben abrir una cuenta especial en Argentina, denominada “Caja de ahorros repatriación de fondos – Bienes Personales Ley 27.541″, en cualquier banco. Los fondos deben ingresarse al país mediante un depósito bancario del 1 de enero al 31 de marzo de cada año, incluyendo tanto la moneda extranjera como los ingresos de activos financieros del exterior, representando al menos el 5% del valor total de los bienes en el exterior.

Los activos financieros en el exterior comprenden moneda extranjera en bancos foráneos, participaciones en entidades extranjeras, derechos en fideicomisos o fundaciones privadas en el exterior, y otros instrumentos financieros. No se incluyen bonos argentinos o ADR de empresas argentinas depositados fuera del país.

Para beneficiarse de alícuotas reducidas, los fondos repatriados deben permanecer en la cuenta hasta el 31 de diciembre del año de repatriación. Estos pueden destinarse a la venta en el mercado de cambios oficial o invertirse en fideicomisos de inversión productiva y fondos comunes de inversión regulados por la Comisión Nacional de Valores (CNV), sin afectar el beneficio fiscal.

El tributarista Sebastián Domínguez, de SDC Asesores tributarios, elaboró una guía rápida con 7 claves para entender qué implica para los contribuyentes la decisión del Gobierno que reproducimos a continuación.

1. ¿Qué es la repatriación vinculada a Bienes Personales?

La repatriación es el ingreso al país de las tenencias de moneda extranjera y/o los importes generados como resultado de la realización de activos financieros que se poseían al 31/12/2023 por lo menos por un 5% del total del valor de los bienes situados en el exterior a dicha fecha

Es decir, del total de bienes en el exterior al 31/12/2023 se calcula el 5% y se debe ingresar al país por lo menos ese importe con fondos que se poseían en moneda extranjera o con la realización de activos financieros que se poseían a esa fecha.

Por ejemplo, no se cumple con la repatriación por el período 2023 si se ingresa al país dinero cobrado por dividendos durante 2024.

2. ¿Cuál es el beneficio de la repatriación en Bienes Personales?

La Ley de bienes personales establece alícuotas incrementadas para los bienes situados en el exterior.

El beneficio para aquellos que repatríen es que no se les aplicará las alícuotas incrementadas sino las alícuotas para bienes en el país.

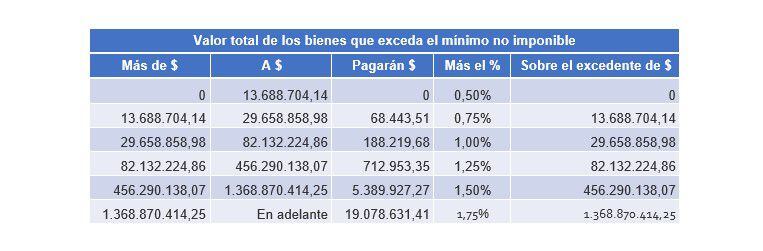

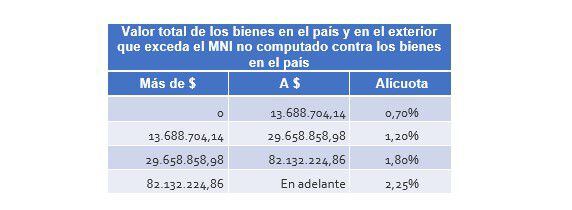

Las tablas de alícuotas del Período Fiscal 2023 son las siguientes:

Para bienes situados en el país:

Para bienes situados en el exterior:

3. ¿Cuáles son las condiciones para mantener el beneficio?

Se deben mantener los fondos repatriados hasta el 31 de diciembre de 2024, inclusive, depositados en una cuenta abierta a nombre de su titular (caja de ahorro, cuenta corriente, plazo fijo u otras), en entidades comprendidas en el régimen de la Ley N° 21.526, o una vez cumplida la repatriación y efectuado el depósito, se afecten esos fondos, en forma parcial o total, a cualquiera de los siguientes destinos:

1) Su venta en el MULC, a través de la entidad financiera que recibió la transferencia original del exterior

2) La adquisición de certificados de participación y/o títulos de deuda de fideicomisos de inversión productiva que constituya el Banco de Inversión y Comercio Exterior, en carácter de fiduciario y bajo el contralor del Ministerio de Desarrollo Productivo como Autoridad de Aplicación, siempre que tal inversión se mantenga bajo la titularidad del contribuyente hasta el 31 de diciembre de 2024, inclusive. Los fondos aplicados deben provenir de la misma cuenta que recibió la transferencia original desde el exterior.

3) La suscripción o adquisición de cuotapartes de fondos comunes de inversión existentes o a crearse, en el marco de la Ley N° 24.083 y sus modificaciones, que cumplan con los requisitos exigidos por la Comisión Nacional de Valores, organismo descentralizado en el ámbito del Ministerio de Economía, para dicho fin y que se mantengan bajo la titularidad del contribuyente hasta el 31 de diciembre de 2024, inclusive. Los fondos aplicados deben provenir de la misma cuenta que recibió la transferencia original desde el exterior.

Los fondos y los resultados, derivados de las inversiones obtenidos antes del 31 de diciembre de 2024, inclusive, se deben afectar a cualquiera de los destinos mencionados y en las condiciones establecidas, incluso, de manera indistinta y sucesiva a cualquiera de ellos.

4. ¿Cómo se instrumenta la transferencia?

Se debe abrir una Caja de ahorros repatriación de fondos – Bienes Personales Ley 27.541 contemplada en la Comunicación A 6893 y A 7478 y transferir a la misma

los fondos mediante una transferencia bancaria internacional .

Los fondos deberán estar acreditados al 30/04/2024, inclusive.

5. ¿El dinero repatriado queda inmovilizado hasta el 31/12/2024 o se puede retirar antes?

El dinero no queda inmovilizado. Quien repatrió puede retirarlo cuando quiere como así también pueden vender las inversiones de acuerdo al destino que le dio y utilizar los fondos.

La consecuencia de no mantener los fondos o las inversiones hasta el 31 de diciembre de 2024, inclusive, es que se pierden los beneficios y se aplica retroactivamente la alícuota incrementada correspondiente, con sanciones e intereses.

6. ¿Se justifica repatriar en todos los casos?

Para tomar la decisión de repatriar o no hacerlo, se debe realizar una análisis financiero donde se considere la brecha cambiaria, la diferencia entre las alícuotas aplicables en ambos escenarios, el rendimiento financieros que se podría obtener por los fondos repatriados y ponderar el riesgo argentino, entre otras cuestiones.

7. ¿Qué cambio de escenario hay en 2024 que podría tenerse en cuenta para la repatriación?

El panorama argentino en 2024 ha experimentado cambios significativos debido al cambio de Gobierno.

Las preocupaciones sobre la confiscación de depósitos y otras medidas similares, como el canje de depósitos en dólares por títulos públicos, han disminuido considerablemente.

La unificación del mercado cambiario y la flexibilización de las restricciones previstas para los próximos meses podrían facilitar la repatriación de fondos.

En caso de unificación del mercado cambiario, los dólares podrían ser vendidos por pesos, siempre y cuando se cumpla con los requisitos pertinentes, y luego recomprados, aunque esto implicaría costos debido a las diferencias entre las cotizaciones de compra y venta.

Otro aspecto a destacar es que el Gobierno ha propuesto en el borrador del paquete fiscal, que se discutiría en el marco del proyecto de la Ley Bases II, la eliminación de las alícuotas incrementadas para los bienes en el exterior.

Esto implica que si se repatría y, con posterioridad se sanciona la ley eliminado las alícuotas incrementadas, los fondos quedarían disponibles sin ningún tipo de penalidad.