El Gobierno limpia el balance del Banco Central, pero se mantiene en pie la amenaza de los pesos excedentes

En la economía argentina subyace desde hace décadas una batalla solapada entre los pesos y los dólares. La sobre abundancia relativa de los primeros y la supuesta escasez de los segundos trae oleadas recurrentes de alta inflación y desmesuradas devaluaciones, eventos excepcionales en la mayoría de los países del mundo, pero frecuentes en la Argentina, con mayor o menor violencia y velocidad, y con las consecuencias ya conocidas para los habitantes: drástica pérdida del poder adquisitivo, desplome de la actividad económica, crisis social y un “barajar y dar de nuevo” desde la política para resurgir de las cenizas, ya con el daño consumado.

Los pesos “nuevos” de la gestión Milei ($5,4 billones por intereses de Pasivos remunerados y $4,8 billones por compra de divisas) suman $10,2 billones, lo mismo que la Base Monetaria actual

La administración de Javier Milei llegó al poder con el eslogan de eliminar el Banco Central. Con un criterio de realismo siempre bienvenido, optó claramente en las últimas semanas en avanzar sobre un objetivo más concreto y además urgente, el de sanear la hoja de balance de la entidad monetaria.

La tarea no es sencilla, eso quedó confirmado con el salto cambiario del 13 de diciembre, 118,3% que elevó al tipo de cambio oficial a $800, la devaluación más grande desde enero de 2002, y un shock inflacionario cuyos límites todavía se desconocen, aunque una muestra alarmante la dio diciembre, con 25,5%, la tasa mensual más alta desde febrero de 1991, cuando el país intentaba salir de la hiperinflación.

El Bopreal desvía la demanda de dólares de importadores y absorbe una gran cantidad de pesos excedentes, lo cual reduce la presión sobre los dólares financieros (Grupo IEB)

La crisis de 2001-2002 y la hiperinflación de 1989-1991 son probablemente las dos catástrofes económicas más grandes que sufrió la Argentina en su historia y de alguna forma remitirse a aquellos episodios está dando una imagen de la magnitud de los problemas que tiene que resolver la nueva gestión.

La Base Monetaria, que a grandes rasgos es la cantidad de dinero con la que funciona la economía, constituida principalmente por la circulación monetaria y los pesos en cuentas bancarias a la vista, se mantiene desde la asunción de Javier Milei estabilizada en torno a $10,1 billones. Dado el recorrido alcista de la inflación es un dato muy relevante, pues para muchos economistas el crecimiento de esta variable impulsa el ritmo de aceleración del conjunto de precios.

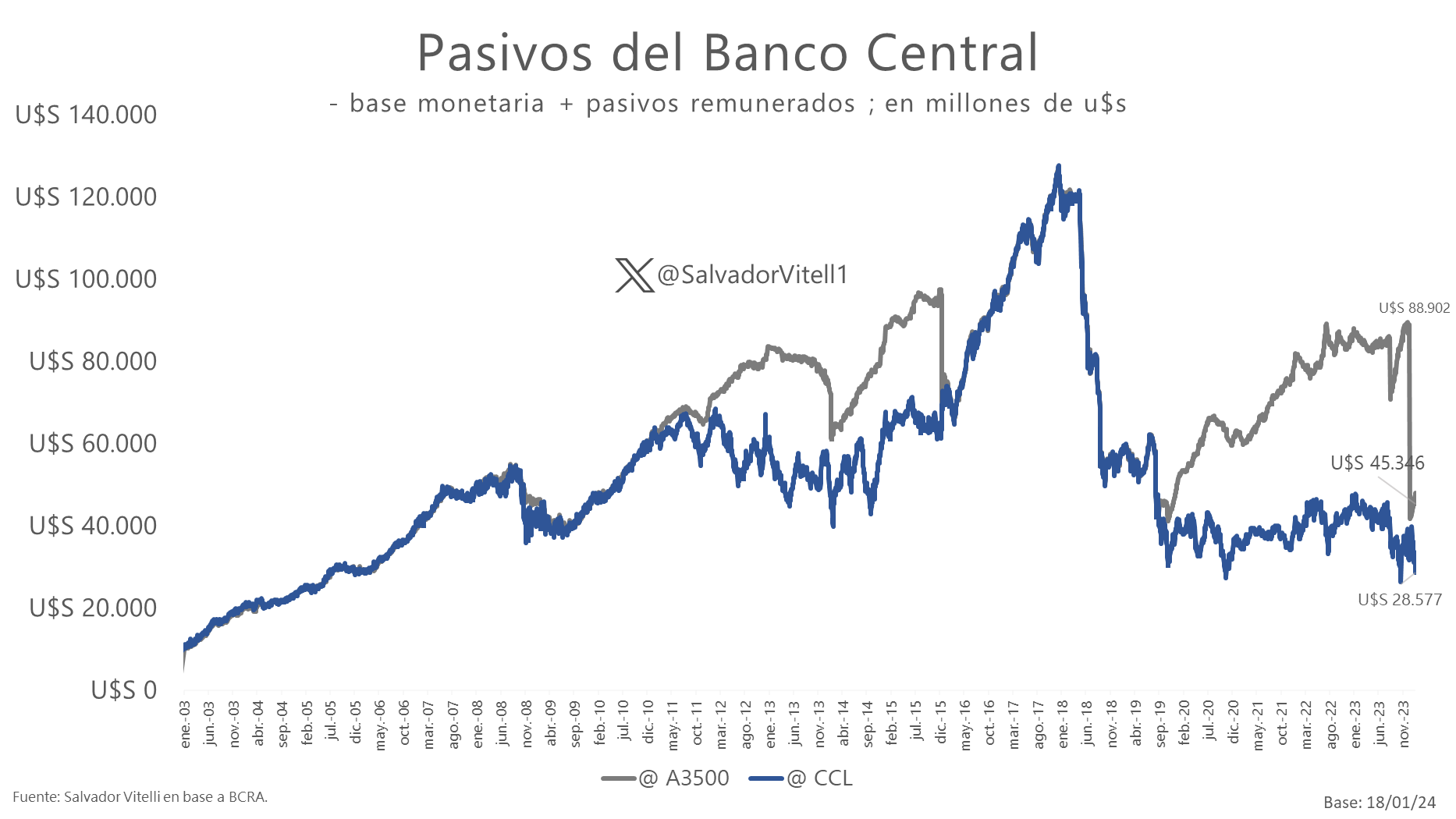

Los pasivos del BCRA actualmente ascienden al equivalente de USD 45.400 millones medidos a dólar oficial y a USD 28.500 millones al contado con liquidación (Salvador Vitelli)

Justamente, por efecto de la inflación y la devaluación, el stock de pesos que se asienta en el pasivo del balance del Banco Central, compuesto por la Base Monetaria y los Pasivos remunerados (Pases pasivos, Notas del BCRA-Nobac; Letras de Liquidez-Leliq), se redujeron en enero de 2024 en 23% en términos reales respecto a noviembre 2023. Y medido en dólares este desplome fue mucho mayor.

“Los pasivos del BCRA actualmente ascienden al equivalente de USD 45.400 millones medidos a dólar oficial; y a USD 28.500 millones al contado con liquidación (CCL)”, estimó Salvador Vitelli, jefe de Research de Romano Group, que definió a este escenario como una “licuación de pasivos vía devaluación e inflación”. Al asumir Milei, dicho stock al tipo de cambio oficial alcanzaba a USD 88.902 millones.

Aunque la Base Monetaria se mantiene estabilizada, la emisión de pesos se mantuvo muy activa. Esto no impactó en la cantidad de los pesos en circulación porque, en simultáneo, el Tesoro concretó la colocación de deuda en pesos -con la que absorbió cerca de $900.000 millones- y también con la licitación de los Bopreal (Bonos para la Reconstrucción de una Argentina Libre) que en cinco licitaciones captó más de $3,3 billones, equivalentes a unos 4.096 millones de dólares.

“De esta forma se podría desviar la demanda de dólares de importadores y absorber una gran cantidad de pesos excedentes, lo cual reduciría la presión sobre los dólares financieros”, consideraron desde el Grupo IEB (Invertir en Bolsa).

El Bopreal es un bono muy atractivo para los inversores, podría cotizar en USD 65, te paga en tres años una tasa de interés del 5% y te devuelve el 100% de su capital invertido (Di Stefano)

Para el economista Salvador Di Stefano, “el Gobierno está emitiendo Bopreal para absorber pesos, que los importadores lo vendan en el mercado para hacerse de dólares y pagarles a sus proveedores. El Bopreal es un bono muy atractivo para los inversores, podría cotizar en USD 65, te paga en tres años una tasa de interés del 5% y te devuelve el 100% de su capital invertido. Por su corta duración y la tasa que paga, podría ser uno de los más atractivos en plaza”.

“Motores” de emisión

La mayor parte de los pesos emitidos fue por la renovación de vencimientos de Pasivos remunerados y, por lo tanto, no se volcaron al sistema y no produjeron impacto inflacionario. El stock de Pases pasivos, Nobac y las casi extintas Leliq aumentó desde $22,7 billones del 7 de diciembre a $28,1 billones el 24 de enero. Esto es una suba de $5,4 billones o un 24 por ciento.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

El segundo motor es la compra de divisas que efectúa el Banco Central en el mercado mayorista. Bajo la conducción de Santiago Bausili la entidad hilvanó 33 días operativos con saldo a favor, por un total de USD 5.927 millones, por lo que desembolsó $4,8 billones. Estos pesos tampoco tuvieron efecto directo sobre la Base Monetaria, pues es un monto congruente a los pesos que tomó el Tesoro del mercado con sus recientes emisiones de deuda.

Estos pesos “nuevos” de la gestión Milei ($5,4 billones por intereses de Pasivos remunerados y $4,8 billones por compra de divisas) suman $10,2 billones, lo mismo que una Base Monetaria actual.

No emitir no es lo mismo que emitir y absorber por pasivos remunerados (Buteler)

El analista financiero Christian Buteler acuñó la frase “no emitir no es lo mismo que emitir y absorber por pasivos remunerados”, pues en el segundo caso, siempre va a estar pendiente la amenaza de que los pesos emitidos se vuelquen al mercado y reaviven la inflación.

En el presente la diferencia pasa por que gran parte de los pesos emitidos no están siendo absorbidos por el BCRA a un día de plazo, sino por el Tesoro con nueva deuda soberana a plazos de 30 días hasta casi 3 años de plazo. En este caso, el riesgo pasa por las erogaciones que finalmente termine ejecutando el Gobierno con esos fondos, que hacen mucho más lábil y pasajera a dicha esterilización, aseguran los analistas del mercado.