Desentrañando el plan monetario

El balance del Banco Central presenta tres partidas fundamentales para desentrañar y comprender las intenciones del plan monetario de Caputo-Milei:

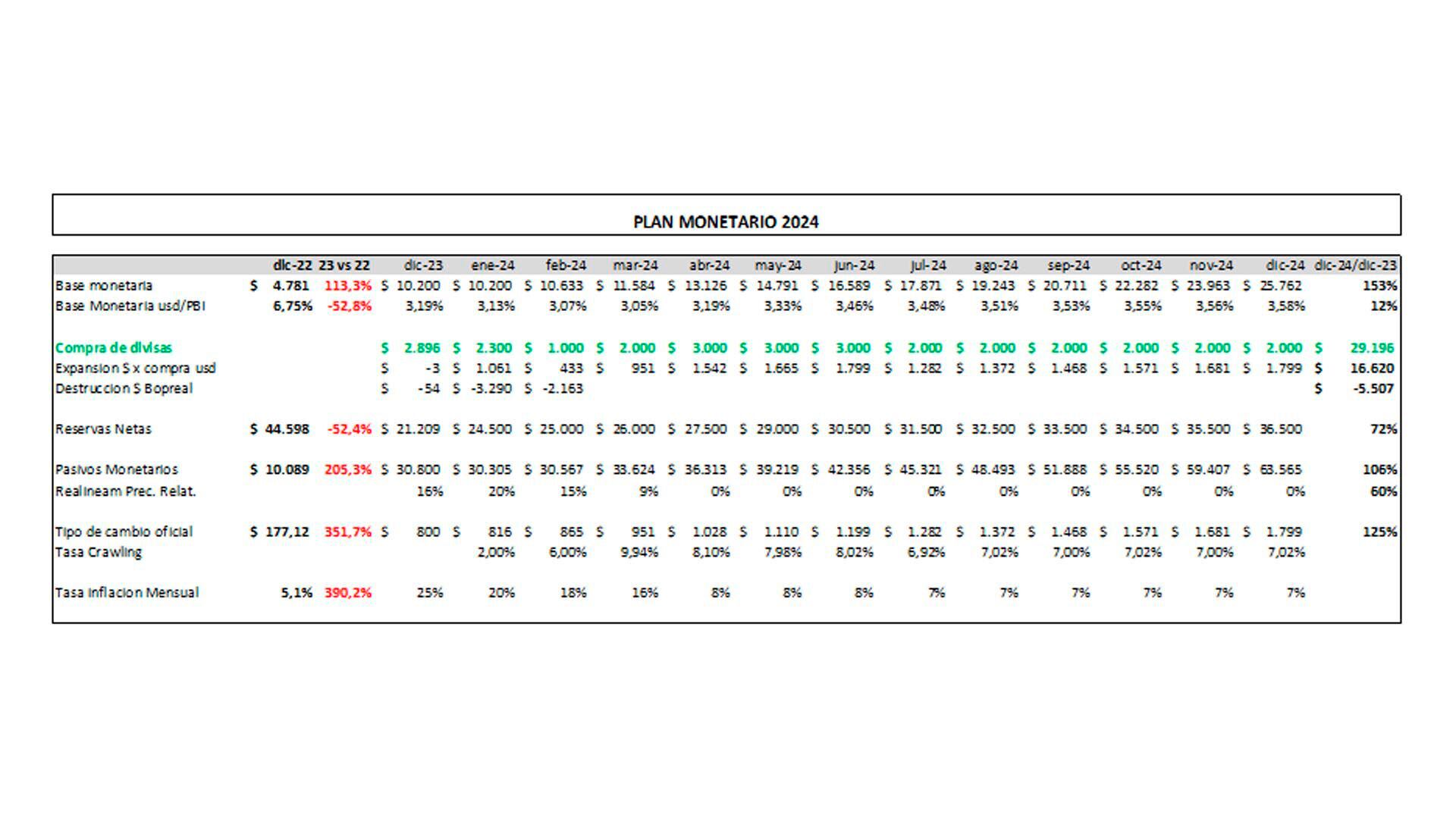

- La base monetaria, que al 23 de enero sumaba $10,3 billones, mismo monto que al 10 de diciembre. Pensamos que aquí hay un ancla no explícita del Gobierno;

- Los pasivos remunerados, antes Lebac o Leliq, ahora Pases pasivos, que a esa fecha sumaban $27,9 billones, frente a $26,8 billones al 10 de diciembre); y

- En el activo, las reservas internacionales, que al 23 de enero sumaban USD 24.675 millones, en comparación con USD 21.209 millones al inicio del gobierno).

El ajuste fiscal hace en este plan económico de “ancla”, pues equilibrar las cuentas públicas permite dejar de monetizar el déficit presupuestario del Tesoro

Si seguimos la lógica de Milton Friedman -que el presidente Javier Milei ha repetido hasta el cansancio-, la única explicación para los niveles actuales de inflación es el desequilibrio monetario. Es por ello por lo que el ajuste fiscal hace en este plan económico de “ancla”, pues equilibrar las cuentas públicas permite dejar de monetizar el déficit presupuestario del Tesoro, lo que implicaría hacia adelante mantener constante la base monetaria.

Inconvenientes

Lo dicho, sin embargo, tiene dos inconvenientes:

- El volumen de los pases pasivos, que potencialmente podrían generar emisión e inflación futura. Si los plazos fijos no se renuevan, los bancos tendrán que entregar pesos a los agentes, y eso implicaría una ampliación de la base monetaria. El BCRA, sin embargo, puede mostrar con éxito el haber desactivado este riesgo, incluso con una baja contundente en la tasa de interés con la que remuneraba estos pasivos, antes del 130% anual, hoy del 100% anual. Una tasa de inflación proyectada arriba de 200% anual para 2024, implica que estos pasivos se están licuando aceleradamente;

- La compra de divisas para conformar reservas internacionales. Aunque cabe señalar que es mayormente el Tesoro quien está financiando estas compras de reservas vía deuda en pesos, para luego entregarlos al BCRA. En otros términos, lo que estamos viendo es una reversión del proceso de acumulación de deuda de la Administración Central con la autoridad monetaria, mientras este se responsabiliza por su desmanejo pasado (en manos de otros gobiernos).

Estamos viendo es una reversión del proceso de acumulación de deuda de la Administración Central con la autoridad monetaria, mientras este se responsabiliza por su desmanejo pasado

Lo dicho implica vaticinar que el Banco Central tendría éxito en 2024 en contener el crecimiento de la base monetaria, al tiempo que licúa los pasivos remunerados, y suma nuevas reservas, lo que es un paso previo para cualquier plan de estabilización que se quiera aplicar, o incluso para dolarizar la economía argentina.

Las reservas crecen por sus compras diarias. Incluso estimamos que la meta de acumulación de reservas para el 2024 con el FMI podría ser ampliamente superada -actualmente las compras mensuales promedian alrededor de USD 2.500 millones, además del préstamo del FMI, mientras se espera por los resultados de la cosecha hacia mitad de año.

Aquí jugó un rol central el Bopreal, un bono emitido por el BCRA, pues su exitosa colocación de enero (más lo que pueda agregar en febrero) les permite a los importadores, mediante la venta en el mercado secundario, obtener las divisas para cancelar deudas, al tiempo que absorbió base monetaria y permitió la compra parcial de reservas.

Varios analistas han destacado que los altos niveles de inflación reflejados en el 25% de diciembre, 20% y 18% estimado para enero y febrero, descenderían a un dígito mensual a partir de abril del corriente.

Si bien la inflación estimada para 2024 superará 200% anual, en una estimación similar a la medida en 2023, lo cierto es que aquella presentó una inclinación hacia arriba, mientras que este año presentará una inclinación hacia abajo. Nótese por caso, que el año anterior se registró 6% en enero y 25% en diciembre, mientras que en el corriente iniciaría con 20% y cerraría en 7%, según nuestras proyecciones. Para 2025 se generarían expectativas favorables para un abrupto descenso de la suba del ritmo general de precios.

Dicha baja en la tasa de inflación mensual -incluso desde el segundo trimestre de 2024- irá formando expectativas de estabilización, lo que permitirá incrementar la demanda de dinero (se comporta inversamente a la tasa inflación) para absorber parte de los pasivos del BCRA.

Recordemos que la economía argentina se encuentra desmonetizada, considerando que en situaciones normales opera con 15% de M2 (base monetaria más cuentas a la vista) sobre PBI y/o base monetaria 9%, mientras que hoy apenas cuenta con 7,5% y 3% de PBI, respectivamente.

El año anterior se registró 6% en enero y 25% en diciembre, mientras que en el corriente iniciaría con 20% y cerraría en 7%, según nuestras proyecciones

El incremento en la demanda de dinero que acompañara el proceso de estabilización además permite que el BCRA reduzca la tasa a la que remunera sus pasivos, lo que implica una parcial absorción de estos excedentes de dinero en un proceso de normalización.

Dolarización

El presidente Javier Milei había explicado que no puede dolarizar hasta no levantar el cepo, y no puede levantar el cepo, mientras tenga el problema de los pasivos remunerados del BCRA como una amenaza de hiperinflación.

Lo dicho muestra que el problema tiende a reducirse, lo que permitiría al gobierno levantar el cepo cambiario -posiblemente- en la segunda mitad de este año.

Numerosos analistas destacan que dada la tasa de inflación que se acumulará entre diciembre 2023 y febrero de 2024, el Gobierno tendrá que reconocer una nueva devaluación. Sin embargo, dada la magnitud de la devaluación inicial y nuestra estimación de que el crawling peg, que actualmente es de 2%, subirá en breve a valores más cercanos a la tasa de política monetaria (hoy 8%) nos hace pensar que el Poder Ejecutivo pueda evitar una nueva devaluación de magnitudes importantes. Más bien, pensamos que las devaluaciones del tipo de cambio nominal podrían mantenerse en un dígito mensual.

Juan Cruz Micele es inversor financiero, especialista en política monetaria. Adrián Ravier es profesor de Macroeconomía y Director del Posgrado en Economía Institucional y Ciencias Políticas de Ucema (La opinión es a título personal)