La política monetaria y fiscal de Javier Milei, kirchnerismo reciclado

En Argentina se suele manipular a la opinión pública en materia de análisis de datos y en este sentido, este gobierno no es diferente a los anteriores. En los últimos días se ha instalado la aparente buena noticia sobre el desempeño fiscal de enero y a la vez se ha querido desinformar sobre el desempeño monetario del Banco Central. Sin embargo, hay dudas con esos dos argumentos según la interpretación de los datos de acuerdo con la teoría.

Bajo estos dos arietes los comunicadores adictos al gobierno intentarán justificar la desaceleración de la inflación, que, no es más que una consecuencia de la brusca e inesperada devaluación de diciembre último. La inflación de estado estacionario en Argentina debería converger a un valor menor al del último semestre de 2023 y mayor al del primer semestre del año pasado de continuar con la dinámica monetaria actual.

Para clarificar el grado de desinformación dividiremos el desequilibrio macroeconómico en dos partes. La ilusión del equilibrio fiscal por un lado y la falta de prudencia monetaria por otro.

De acuerdo con las estadísticas fiscales presentadas por el Ministerio de Economía se observa en enero de 2024 una mejora del resultado primario y financiero. Sin embargo, se hace necesario recalcar que dicho superávit se logra luego de una gran licuación del gasto, producto de una brutal devaluación, que no puede ser sostenida en el tiempo sin reformas profundas.

El superávit se logra luego de una gran licuación del gasto, producto de una brutal devaluación, que no puede ser sostenida en el tiempo sin reformas profundas

El análisis profundo de los datos deja en evidencia que el ajuste lo pagan las remuneraciones licuadas del sector público, que solo crecen interanualmente un 158% y los gastos de la seguridad social que solo crecen un 125%, es decir casi la mitad de la inflación acumulada al mismo periodo.

Desde ya, pretender sostener en el tiempo este ajuste, sin reformas, no es más que una fantasía poco sostenible. De allí que afirmar que por obtener superávit financiero transitorio el ancla fiscal estaría funcionando no es más que una maniobra malintencionada de marketing por parte de las autoridades.

Permanente y transitorio

No es la primera vez que Argentina presenta superávits transitorios primarios y financieros en sus cuentas públicas durante enero. Entre 2003 y 2011 sucedió en repetidas ocasiones por lo que extrapolar el resultado fiscal de un mes a lo que podría suceder en un año, es, siendo amable, arriesgado e imprudente.

Más allá de esto, preocupa que los ingresos de la Seguridad Social solo estén creciendo al 125% frente a una inflación anualizada a enero del 254%. Dicho pobre crecimiento es evidencia fuerte de que la recesión se ha consolidado.

Como los ingresos fiscales en Argentina son procíclicos a mayor profundización de la recesión mayor será su caída real, dejando en evidencia que lo sucedido a enero no resulta un estimador eficiente para la construcción de expectativas positivas sobre el desempeño fiscal.

Desde el punto de vista monetario, la desinformación no se queda atrás. La institución comandada por Santiago Bausili no muestra un desempeño acorde con la supuesta “emergencia monetaria” comunicada por los canales oficiales. Se ha dicho que estamos frente a un fuerte apretón monetario, sin embargo, del análisis de los datos suena más bien a que al menos este gobierno parece más una continuación del gobierno anterior que un cambio de rumbo.

Como los ingresos fiscales en Argentina son procíclicos a mayor profundización de la recesión mayor será su caída real

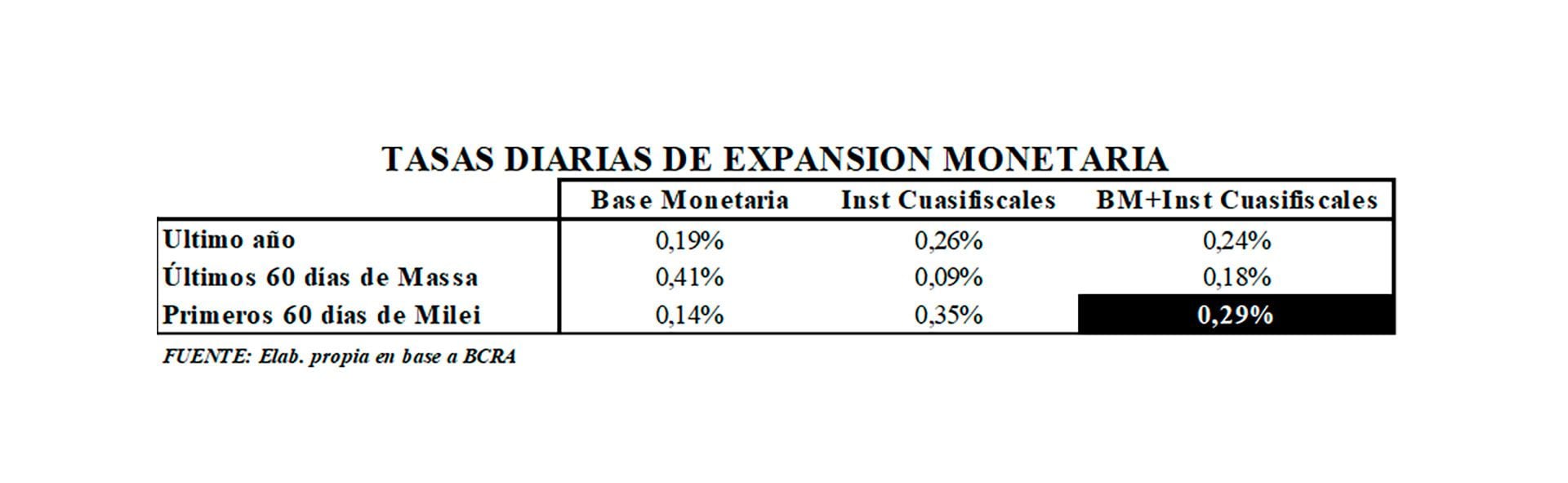

Si tomamos la suma de todos los instrumentos cuasificales (que ahora son un verdadero festival de bonos) junto a la base monetaria. Lo que en el pasado se llamó la base monetaria amplia vemos que durante los primeros días del gobierno de Milei la tasa de expansión monetaria de dichos agregados monetarios supera a la expansión observada durante los últimos 60 días del gobierno de Alberto Fernández.

Es de esperar entonces que de dicha política monetaria no puede surgir una fuerte y permanente desaceleración de la inflación pues se está haciendo lo mismo. Es más ahora hay que sumarle el agravante de que muchos de los nuevos instrumentos cuasificales se indexan por dólar o inflación, generando un riesgo de espiralización frente a un shock negativo sobre la demanda de dinero.

Un dato no menor es que el swap de deuda cuasifiscal absorbida por el tesoro incluye un put para los bancos a cargo del BCRA que podrían ejecutar en cualquier momento. Esto convierte el canje de cuasifiscal en bonos del Tesoro en una maniobra contable que no reduce el riesgo de emisión futura frente a un problema de confianza dentro del sistema bancario.

Con maniobras de este estilo difícilmente se podrán domar las expectativas. Este riesgo contingente podría generar un desequilibrio monetario aun mayor porque dichos puts hoy serian una base monetaria más.

Muchos de los nuevos instrumentos cuasificales se indexan por dólar o inflación, generando un riesgo de espiralización frente a un shock negativo sobre la demanda de dinero

Es paradójico pero la actual estrategia de estabilización de precios no es tal, pues está viciada de errores (crawling peg insuficiente, cepo…) y fallos de coordinación (desinteligencias en las emisiones (Bopreal, bonos indexados y puts contra el BCRA…).

La buena noticia, siendo irónicos, es que la hiperinflación, que nunca fue una amenaza, está cada vez más lejos. Estamos convalidando un régimen de alta inflación crónica del que será aún más costoso salir cuando finalmente el mercado les pique el boleto a los socios Caputo-Bausilli. Solo resta esperar que comience la reversión en el flujo de capitales transitorios que hoy ingresan y que mantiene bajo al dólar financiero.

Pronóstico

Creemos que es importante que la ciudadanía no se crea el discurso oficial sobre la desaceleración permanente de la tasa de inflación. De acuerdo con la literatura de planes de estabilización, un plan no creíble e inconsistente como el actual, culmina con una nueva devaluación y un rebote de la inflación.

No creemos que la economía argentina se encamine hacia una hiperinflación. Por otro lado, lo que debería suceder es la convalidación de un régimen de alta inflación, quizá no tan alta como la registrada durante el último semestre, pero alta al fin y de tres dígitos.

Sin reformas profundas y bien pensadas no se podrá dolarizar ni parar la recesión por un largo tiempo.

Mariano Fernández es Economista, Profesor Full Time Universidad del CEMA; Adolfo Paz Quesada es Abogado, Profesor de Derecho Constitucional, UBA. Los puntos de vista de los autores no necesariamente representan la posición de Ucema ni de la UBA