Dolarización, déficits e inflación

Cuando a principios de este siglo se debatía la dolarización (D) no había suficiente evidencia para comprobar algunas hipótesis respecto a su impacto sobre la economía. La situación ha cambiado ya que Ecuador dolarizó su economía en enero de 2000 y El Salvador al año siguiente. Además, hoy se puede evaluar la experiencia de más de una docena de países que han adoptado al dólar o al euro como moneda de curso legal o tienen una caja de conversión (CC), como es el caso de Bulgaria desde 1997.

Una de las cuestiones centrales en el debate actual es la relación que existe entre la dolarización oficial o de jure y el régimen fiscal imperante. Por esto último me refiero a la manera en que un gobierno determina y financia sus gastos a lo largo del tiempo.

En teoría, un país dolarizado sólo puede incurrir en déficits fiscales persistentes si aumenta los impuestos o su endeudamiento. Ambos mecanismos tienen un límite que no se puede exceder sin sufrir graves consecuencias: estancamiento y caída de la productividad en el caso de una presión impositiva exagerada, y cesación de pagos en el caso de un exceso de deuda.

En teoría, un país dolarizado sólo puede incurrir en déficits fiscales persistentes si aumenta los impuestos o su endeudamiento

De aquí surgen dos preguntas relacionadas: ¿Cuál es ese límite y de qué manera influye sobre el régimen fiscal? Dicho de otra manera, ¿es razonable esperar que una dolarización imponga una mayor disciplina fiscal?

Hace un cuarto de siglo cuando se debatían estos temas, en el mundo académico había tres posiciones: negativa (pesimista), neutral y positiva (optimista). La primera fue articulada principalmente por Christopher Sims y la segunda por Robert Mundell.

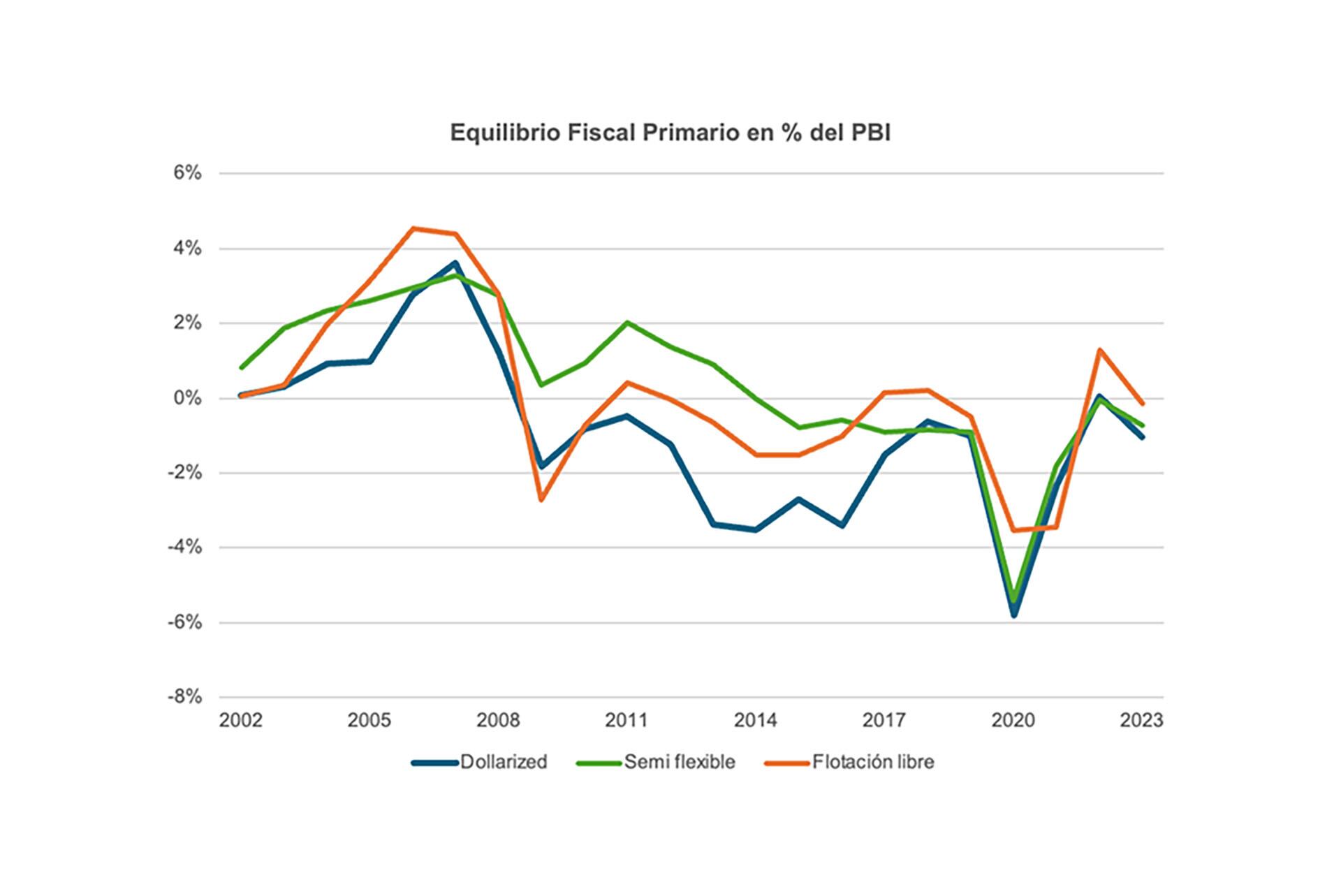

La experiencia de los últimos 25 años refuta parcialmente el optimismo de Mundell. El gráfico siguiente muestra la evolución del equilibrio fiscal primario promedio ara los países de América Latina dolarizados y para aquellos que tienen regímenes cambiarios flexibles o semiflexibles.

La primera conclusión que se puede extraer del gráfico es que la trayectoria del equilibrio fiscal primario en todos los casos se ve afectada por factores comunes. La crisis financiera global de 2008 y la del Covid-19 en 2020 aumentaron los déficits independientemente del régimen cambiario imperante.

La segunda conclusión es que, en promedio, los países más disciplinados fueron Chile y México bajo un régimen de flotación libre. En ambos casos, hay que tener en cuenta el alto grado de integración y comercial de estos países y, en el caso de Chile, su solidez institucional.

Sin embargo, como se trata de promedios, el gráfico esconde diferencias importantes. En el grupo de países dolarizados en un extremo está Panamá y, en el otro, Ecuador. Cuando se compara a Chile y Panamá, cuyo grado de integración comercial y financiera con el resto del mundo es similar, se ve una trayectoria similar que contrasta con la de Ecuador. Es decir, hay otros factores además del régimen cambiario que tienen impacto sobre el régimen fiscal.

Este último gráfico también ilustra otro punto importante: una dolarización admite regímenes fiscales muy diferentes.

Thomas Sargent introdujo la distinción entre dos regímenes fiscales. Bajo un régimen ricardiano, sucesivos gobiernos se comprometen a financiar los déficits fiscales de hoy con una suba de impuestos en el futuro.

Además, bajo este régimen, el déficit fiscal no tiene influencia sobre la evolución de la base monetaria y, por ende, tampoco sobre el nivel general de precios. Para que esto ocurra, es necesario que los déficits sean temporales y que el gobierno se comprometa de manera creíble a generar superávits compensatorios en el futuro. Es decir, un régimen ricardiano presupone consistencia temporal en el plano fiscal.

Por otro lado, bajo un régimen no ricardiano hay lo que se llama dominancia fiscal: los déficits del presente se financian con emisión de dinero (impuesto inflacionario) y no con endeudamiento. Por lo tanto, la incontinencia fiscal persistente inevitablemente desemboca en tasas de inflación elevadas.

Un régimen ricardiano presupone consistencia temporal en el plano fiscal, en contraste en un régimen no ricardiano hay lo que se llama dominancia fiscal: los déficits se financian con emisión de dinero

En el mundo real, existe una variedad de regímenes intermedios en los que los gobiernos a recurren al impuesto inflacionario para financiar una parte o la totalidad del desequilibrio fiscal, y el resto lo financian con deuda o impuestos.

En teoría, una dolarización (o un régimen con banco central independiente) debe operar bajo un régimen ricardiano, ya que un gobierno no puede recurrir al impuesto inflacionario para financiar déficits recurrentes. Es decir, solo puede financiarlos aumentando los impuestos o el endeudamiento.

Pero la experiencia de algunos países dolarizados de América Latina en los últimos 20 años parece refutar esta hipótesis. El régimen fiscal imperante en estos países no cuadra en la categorización propuesta por Sargent. Se trata de un régimen ricardiano porque los gobiernos deficitarios no pueden recurrir al impuesto inflacionario, pero no lo es porque el gobierno no asume compromiso alguno respecto a superávits compensatorios en el futuro. Es decir, los gobiernos que operan bajo este régimen son fiscalmente irresponsables.

Característica de gobierno populista

Su actitud es “que el próximo gobierno se haga cargo del problema”. Este es el régimen fiscal típicamente asociado a los gobiernos populistas. El populismo exhibe otras características típicas que también influyen sobre la trayectoria del déficit fiscal: fomento del consumo a costa de la inversión, hostilidad al capital extranjero, controles de capitales y proteccionismo.

La experiencia de Ecuador demuestra claramente que un régimen fiscal populista puede existir bajo una dolarización. Pero es importante recalcar una vez más que la dolarización es un término genérico que admite múltiples variantes de implementación.

En Panamá tiene características distintas que en Ecuador y en El Salvador, que también son distintos entre sí. Por ejemplo, en Ecuador existe un banco central que controla una porción importante del flujo de divisas, el equilibrio fiscal y externo dependen críticamente del precio del crudo y el sistema bancario es poco competitivo, tiene elevada participación estatal y no está plenamente integrado al resto del mundo.

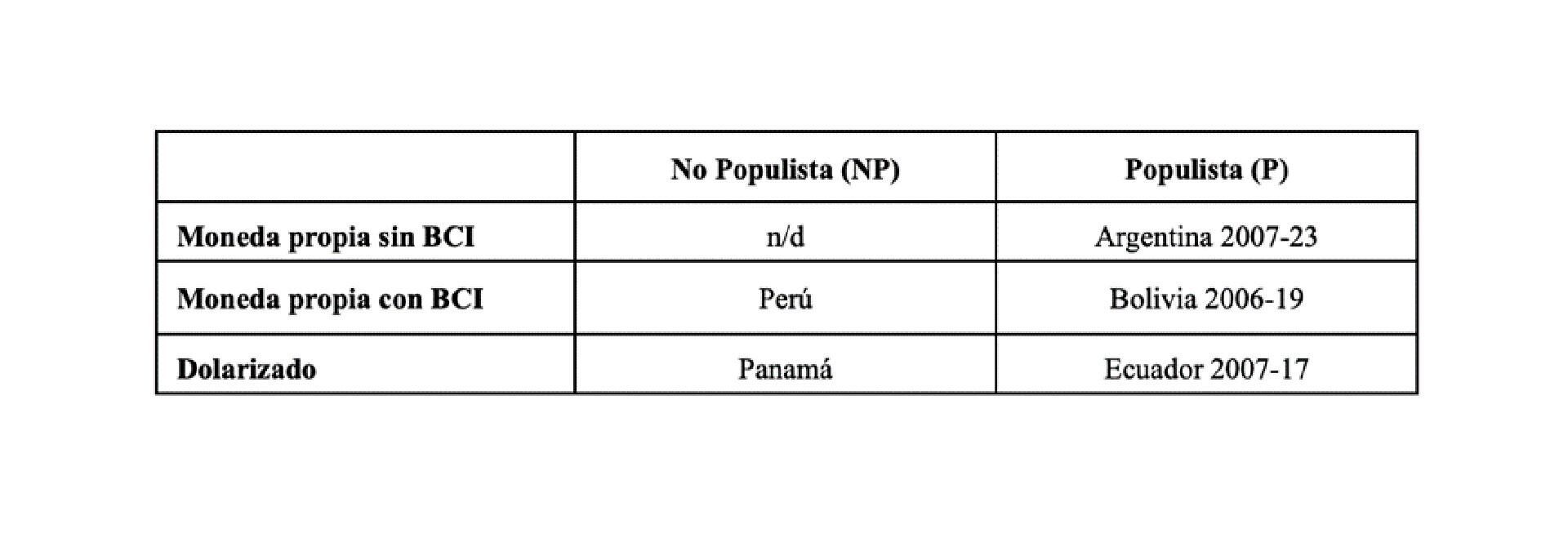

Teniendo en cuenta lo antedicho, podemos clasificar a los países según la combinación de régimen monetario y fiscal. Para simplificar el análisis, contemplo sólo tres regímenes monetarios posibles: moneda propia con y sin banco central independiente (BCI) y dolarización. La tabla siguiente incluye los países arquetípicos en cada categoría:

En el caso de la Argentina la evidencia sugiere que, a pesar del cambio discursivo, hasta mediados de 2018 siguió imperando un régimen fiscal populista. Se podría argumentar que hubo un intento de cambio de régimen fallido entre septiembre de 2018 y agosto de 2019. Por lo tanto las cifras reflejan prácticamente todo el período bajo análisis.

Se pueden comparar los resultados obtenidos para cada combo de régimen fiscal y monetario en términos de gasto público y equilibrio fiscal primario con relación al PBI, tasa de inflación anual y crecimiento real del PBI.

A pesar de las limitaciones del análisis, los datos dan sustento empírico a la hipótesis confirmada por otros estudios de que bajo el populismo hay más inflación y menor crecimiento (además de una degradación de la calidad institucional). También sustentan la hipótesis de que bajo una dolarización el costo macroeconómico de un régimen fiscal populista, medido en términos de inflación y crecimiento del PBI, es menor que bajo otros regímenes monetarios.

En Ecuador bajo la dolarización, el crecimiento real del PBI per cápita cayó de 2,4% entre 2000 y 2006, a 1,5% entre 2007 y 2023, período de auge y resaca del populismo. Esta desaceleración se explica en gran medida por la reversión de las reformas estructurales, la hostilidad al capital extranjero, un creciente gasto público e intervencionismo estatal y una degradación institucional. Sin embargo, gracias a la dolarización, la tasa de inflación se mantuvo alineada con la de Estados Unidos (incluso menor en los últimos cinco años).

Se puede decir que es una dolarización sub-óptima en términos de su capacidad de restringir la prodigalidad fiscal, pero efectiva en lo que se refiere a la estabilidad de precios.

Bajo una dolarización, el costo macroeconómico de un régimen fiscal populista, medido en términos de inflación y crecimiento del PBI, es menor que bajo otros regímenes monetarios

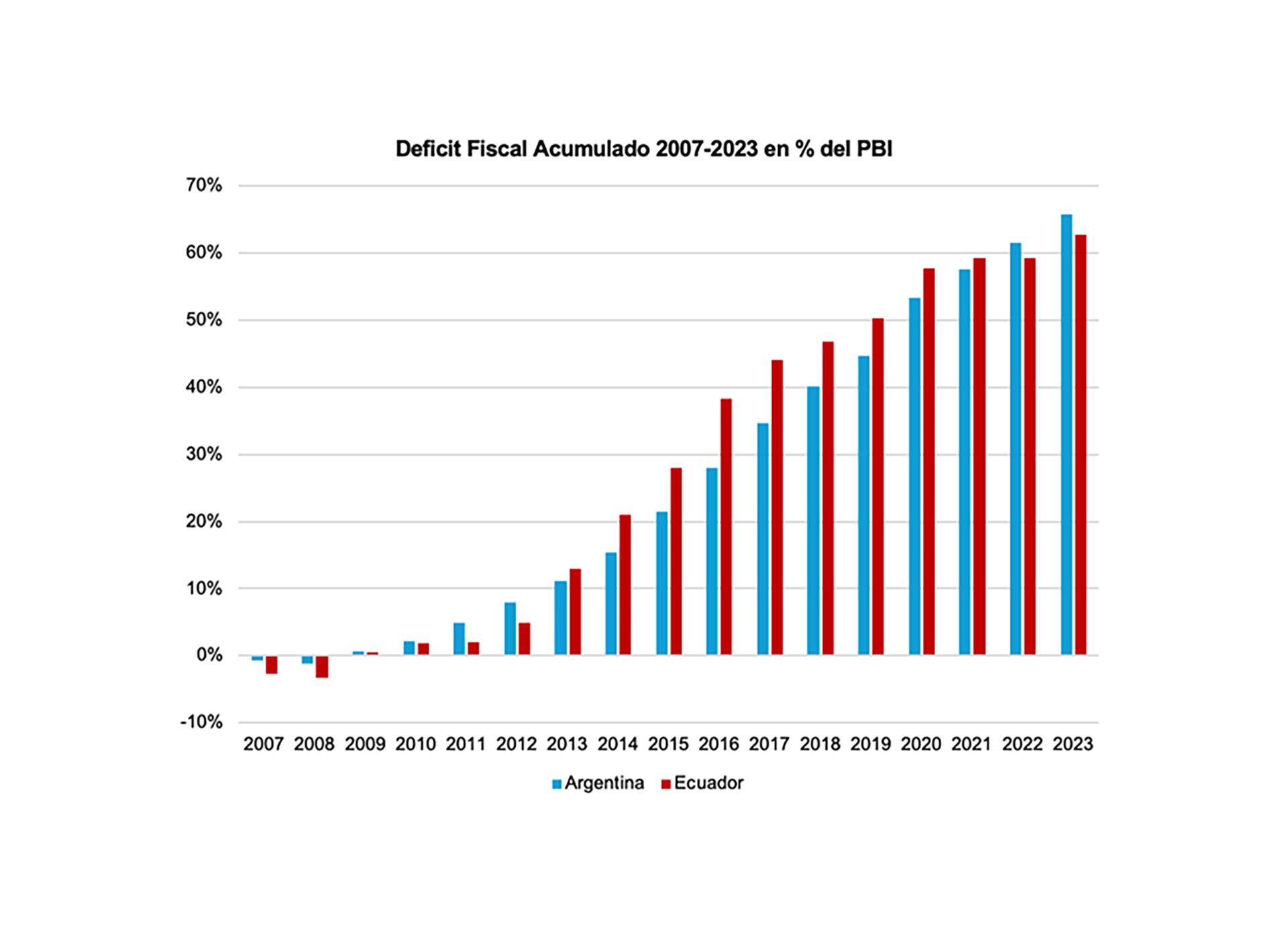

La comparación entre la Argentina y Ecuador es particularmente ilustrativa porque ambos países adoptaron un régimen fiscal populista de manera casi simultánea y bajo regímenes monetarios completamente distintos. La trayectoria del gasto público y el déficit primario entre 2007 y 2017 fue muy similar en ambos países. Esto se puede ver en el gráfico siguiente, que muestra la evolución de los déficits fiscales primarios acumulados a partir de 2007 como porcentaje del PBI.

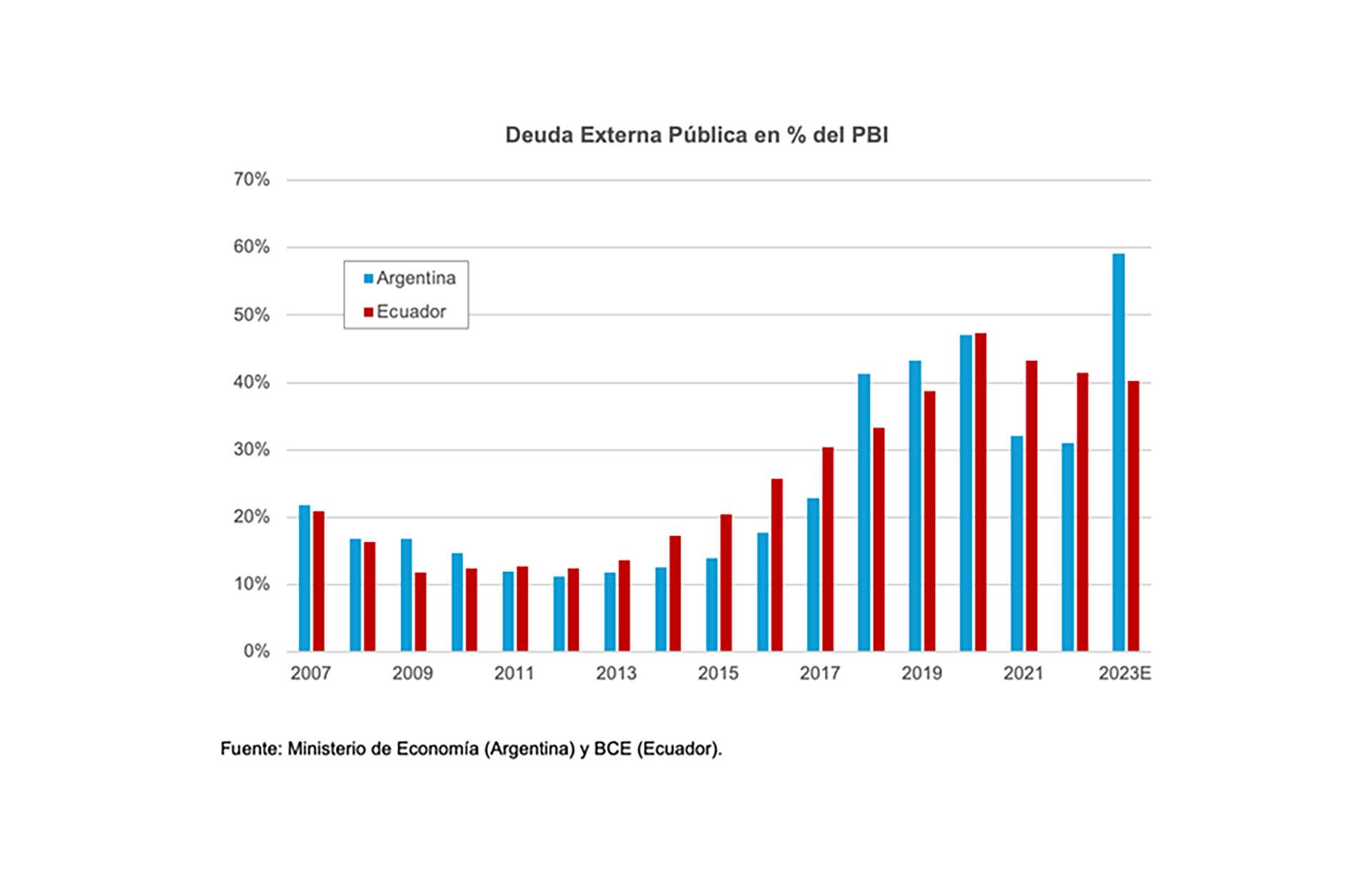

Dada esta trayectoria, no sorprende que los índices de endeudamiento de ambos países hayan seguido una trayectoria similar.

Tampoco que ambos países se declararon en cesación de pagos en 2020. El descontrol fiscal bajo el régimen fiscal populista dejó a la Argentina y a Ecuador en una situación muy vulnerable cuando se produjo la crisis del Covid.

Dada esta trayectoria, tampoco sorprende que el promedio de la prima de riesgo país durante el período noviembre 2007-noviembre 2023 fuera similar en ambos países (1.104 puntos básicos para la Argentina y 1.078 para Ecuador).

Ecuador declaró un default oportunista en 2008 pero pudo acceder a los mercados voluntarios de deuda en 2014. La Argentina estuvo en default con 25% de sus acreedores privados hasta 2010, tuvo fallos adversos en los tribunales de Nueva York que provocaron un default técnico en 2014 y recién en abril de 2016 resolvió satisfactoriamente el default de 2001 y pudo acceder nuevamente a los mercados de capitales internacionales.

Pero las semejanzas terminan ahí. La tasa promedio de crecimiento real anual del PBI de Ecuador entre 2007 y 2023 fue 3,2%, más que el doble que la de la Argentina que fue 1,5%. Además, tuvo significativamente menor volatilidad.

Una de las razones que explican esta diferencia es que, en Ecuador, los defaults de 2008 y 2020 y la falta de acceso a los mercados tuvieron menos impacto sobre la intermediación financiera doméstica y la actividad económica que en la Argentina.

La tasa promedio de crecimiento real anual del PBI de Ecuador entre 2007 y 2023 fue 3,2%, más que el doble que la de la Argentina que fue 1,5 por ciento

El sistema bancario siguió operando sin una crisis, las tasas de interés domésticas se mantuvieron estables y el crédito al sector privado se expandió llegando a representar casi 55% del PBI en 2023. En contraste, en la Argentina ocurrió lo contrario. El crédito bancario al sector privado cayó significativamente en términos absolutos y relativos y hoy representa aproximadamente 5% del PBI.

En cuanto a la tasa de inflación, el desempeño de Ecuador y la Argentina bajo el populismo fue mucho más divergente. En 2023 la tasa anual de inflación en Ecuador fue 1,4% mientras que en la Argentina alcanzó a 211% (el promedio para 2007-2023 fue de 3,6% y 45,2% respectivamente). En otras palabras, en Ecuador la dolarización divorció el déficit de la inflación (pero no del default).

En conclusión, una dolarización no elimina el riesgo de que el populismo llegue al poder pero reduce significativamente la magnitud del daño que le puede infligir a la economía. A los ecuatorianos les ha ido mejor con un populismo dolarizado que a los argentinos con un populismo monetariamente empoderado.

En cuanto a los bonistas extranjeros, sufrieron las consecuencias del régimen fiscal populista en ambos países pero fueron generosamente compensados por asumir este riesgo.

La experiencia de la Argentina en los últimos 20 años demuestra que, en un país estancado y adicto al populismo, la ventaja que ofrece una dolarización en términos de performance macroeconómica más que compensa la pérdida de flexibilidad y discrecionalidad. Si en los últimos 17 años el PBI de la Argentina hubiera crecido a la tasa que creció el de Ecuador, hoy sería 34% más alto y la inflación no sería un problema.

El autor es Economista e historiador. Esta columna fue publicada en el Blog del Libro Dolarización: Una solución para la Argentina