Dólar y brecha cambiaria: la apuesta de contención de Economía y los antecedentes históricos

La escapada del dólar y el aumento de la brecha cambiaria que se iniciaron en junio catalizaron este mes medidas oficiales para frenar ambos fenómenos y hacer del peso -al decir del ministro de Economía, Luis Caputo– la “moneda fuerte” de la economía. Se trata de una definición ajena al concepto del peso como “excremento” que mencionó en su campaña electoral el presidente Javier Milei, cuya propuesta económica se sintetizaba en la dolarización y el cierre del Banco Central (BCRA)

El sábado 13 de julio Milei y Caputo anunciaron la política de “emisión cero” a partir del cierre de las últimas canillas de emisión: la de los puts u opciones de los bancos de venderle al BCRA sus tenencias de papeles emitidos por la misma entidad, para absorber pesos, y la de la compra (con emisión de pesos) de dólares de la balanza comercial en el llamado “Mercado Único y Libre de Cambios” (MULC). El viernes 28, el ministro de Economía y el presidente del BCRA, Santiago Bausili, ya habían anunciado el cierre de la canilla de los “pasivos remunerados”, deuda que migra del Central al Tesoro.

En la semana que pasó, el ente monetario reabsorbió el 78% de los puts, por un valor de 13,7 billones (millones de millones), a cambio de lo cual compensó a los bancos con $90.000 millones y la rebaja del 60% al 48% del costo de acceso a una ventana de liquidez, y el lunes 22 se hará el traspaso del remanente de “Pasivos Remunerados” del BCRA al Tesoro, que a cambio emitirá Letras Fiscales de Liquidez (LEFI).

Además, para dar contundencia al cierre de la emisión por compra de dólares comerciales vía la venta de parte de los mismos a un precio más caro en el mercado bursátil de “Contado con Liquidación” (CCL), el equipo económico dispuso que esa neutralización será retroactiva a mediados de mayo, marcando así que está dispuesto a usar USD 2.000 millones para domar el dólar y acotar la brecha.

El Gobierno apunta a seguir bajando la tasa de inflación, pero al riesgo de pagar en términos de menor actividad y reservas

El Gobierno apunta así a seguir bajando la tasa de inflación (tras un fuerte salto inicial, su principal logro de política económica), pero al riesgo de pagar en términos de menor actividad y reservas, lo que a su vez repercute sobre el valor de los bonos soberanos (que tiende a caer) y del riesgo-país (que, en consecuencia, tiende a subir), volviendo más incierta la salida del cepo y las perspectivas de recuperación de la economía.

Posibilidades

¿Qué posibilidades de éxito tiene esta nueva “fase” del programa económico? ¿Cuál sería la jugada final? ¿Qué antecedentes tiene este nuevo episodio de la larga saga cambiaria de la Argentina?

¿Alcanzan estas medidas para contener el dólar y la brecha cambiaria?, le preguntó Infobae a Guido Zack, director de Economía del Centro de Investigación Fundar. “En principio, no de manera sostenible. En buena medida la brecha está condicionada por la cantidad de reservas del BCRA y estas medidas, en particular la esterilización vía CCL debilita aún más las reservas, que son los dólares para pagar vencimientos, por lo cual aumenta el riesgo-país”.

Además, agregó Zack: “La brecha es en primer lugar una cuestión de oferta y demanda. A corto plazo buscan aumentar la oferta de dólares y a más largo plazo reducir la demanda, vía escasez de pesos. Pero lo que importa es la demanda de pesos. Los argentinos demandamos dólares como reflejo de que no queremos pesos. Y para volver a ahorrar en pesos se necesita una macro consistente a través del tiempo y una tasa de interés satisfactoria. Eso, desde que asumió el gobierno, no sucedió. Si esa percepción no cambia, la demanda de pesos seguirá siendo baja y la de dólares alta”.

Secar la plaza de pesos para que no demandemos dólares, observó Zack, es también secarla para que no demandemos pan, leche, carne. “El ‘pedo de buzo’ del que habló Milei (alusión a una recuperación casi vertical de la actividad económica) quedó en el olvido; a lo que apuntan con una política monetaria super contractiva es a bajar a la inflación”, dijo el investigador. Además, resaltó, la migración de deuda del BCRA al Tesoro que a cambio emitirá LEFI no implica que el Central recupere del todo el manejo de la política monetaria, pues los bancos podrán venderle esas Letras cuando quieran y estará obligado a comprarlas.

“Un banco central o bien controla la tasa de interés o bien los agregados monetarios, en particular la Base Monetaria; no puede controlar las dos cosas. Lo que sí cambió es que a corto plazo hay más oferta de dólares, dólares que no estarán para pagar deuda el año que viene. Sigue sin existir un programa de mediano y largo plazo sobre cómo pagar o refinanciar la deuda y salir del cepo”, subrayó Zack.

Secar la plaza de pesos para que no demandemos dólares, observó Zack, es también secarla para que no demandemos pan, leche, carne (Zack)

Ya antes de los anuncios, Gustavo Reyes, investigador del Ieral de la Fundación Mediterránea, había relacionado la ruptura de la racha de compra de reservas y el aumento de la brecha, que explicó con el “Enfoque Monetario del Balance de Pagos” (EMBP) desarrollado en los 70 por economistas como Harry Johnson, Robert Mundell y Jacques Polak.

El EMBP postula que la acumulación de reservas es un fenómeno estrictamente monetario derivado de una identidad contable: la diferencia entre la variación de la demanda de Base Monetaria y la emisión de Crédito Interno generada por el Banco Central. Como la variación del Crédito Interno es la expansión monetaria neta (financiar al gobierno, pagar intereses de pasivos, hacer cancelaciones netas) cuando esta emisión supera lo que la gente desea tener, “sobra” moneda local.

Bajo un sistema cambiario como el de Argentina, este excedente no sólo carcome reservas del BCRA; también impulsa las expectativas de devaluación, el precio del dólar libre, la brecha cambiaria y la inflación, explicó Reyes en un informe en el que identificó como dos ejemplos de manual lo sucedido en 2023, cuando el BCRA perdió USD 6.400 millones de reservas y aumentaron fuertemente el dólar libre, la brecha y la inflación, y desde mediados de diciembre 2023 a mayo 2024, período en que la caída del crédito interno (por el ajuste fiscal) y la mayor demanda nominal de pesos (a causa de la inflación) los volvió relativamente escasos y permitió al BCRA hacerse de reservas a un ritmo récord para los últimos 20 años. Así se desplomaron el precio real (descontada la inflación) del dólar libre, la brecha cambiaria y la inflación.

Pero esa etapa se terminó. Mantener la estabilidad cambiaria, bajar la inflación y fortalecer las reservas requiere no solo que el mercado monetario vuelva a una dinámica similar a la observada hasta mayo y el Tesoro sostenga su superávit fiscal, sino también que se recupere la demanda de pesos y para esto último, entre otros factores, es clave que mejore la confianza en la economía y se acelere la reactivación, concluyó Reyes.

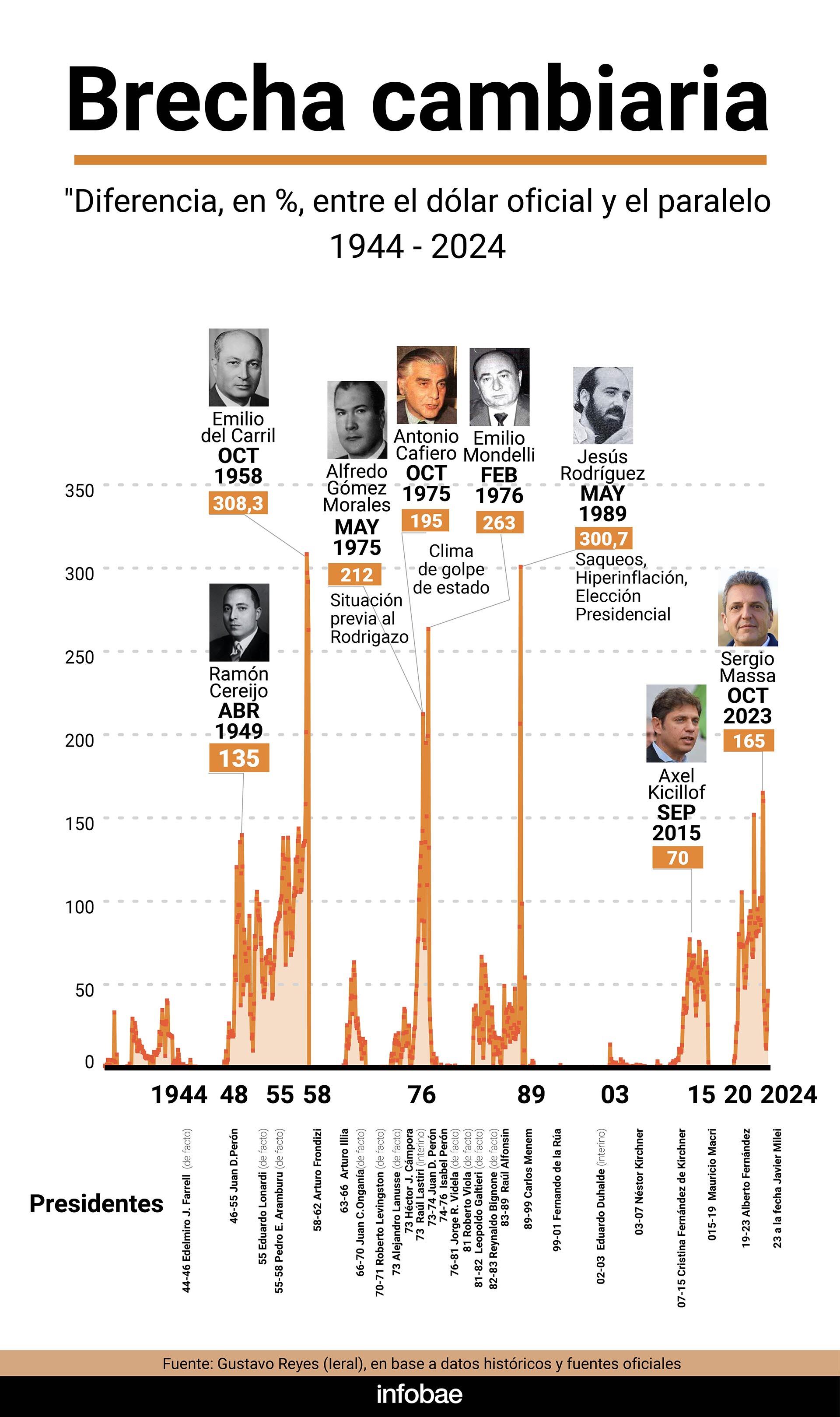

Un estudio de Reyes y el economista Carlos Rivas repasó los episodios de alta brecha cambiaria en la historia argentina y desechó que el fenómeno se deba al carácter bimonetario de la economía. “Abundan los ejemplos de países sin brecha con mercados de ahorro y crédito en moneda local y extranjera y hemos observado brechas en nuestro país antes de ser tan bimonetarios. Si existiese un exceso de oferta de pesos y el BCRA proveyera los dólares equivalentes, tampoco existiría una brecha. Es condición necesaria para que haya brecha un mercado con precio fijo, sin oferta a ese precio. Equivale a tener precios cuidados en una góndola vacía”, escribieron los autores.

La brecha, además, puede ser duradera, lo que es un problema, pues mientras dura ahonda la recesión. Pero salir no es gratuito: en los casos estudiados la salida fue por devaluación del tipo de cambio oficial, no baja del paralelo, y tuvo como efecto que en los seis meses posteriores multiplicó en promedio por 1,8 (esto es, a un nivel 80% superior) la tasa de inflación del año previo. Mientras más alta es la brecha cambiaria, los mercados relacionados directa o indirectamente con el dólar se ven afectados, la dinámica resulta inestable y repercute negativamente en el nivel de actividad.

De hecho, precisa el estudio, “en 5 episodios de elevada brecha cambiaria registrados en nuestro país, la economía se contrajo en promedio 1,3% respecto a los años previos, con casos más serios como el de 1989, cuando esa merma fue de 7 por ciento”.

Salir no es gratuito: en los casos estudiados la salida fue por devaluación del tipo de cambio oficial, no baja del paralelo, y tuvo como efecto que en los seis meses posteriores multiplicó en promedio por 1,8 la tasa de inflación del año previo (Reyes – Rivas)

En los casos analizados la duración media del fenómeno de elevada brecha cambiaria fue de un año. Pero ese promedio esconde brechas que duraron entre 12 y 50 meses y otras más breves. Brechas cambiarias superiores al 100% ocurrieron 3 veces entre 1948 y 1959 (primeros dos gobiernos de Perón y gobierno de Frondizi), otra durante el último año y medio del gobierno de María Estela (Isabel) Martínez de Perón y otra más sobre el final del gobierno de Raúl Alfonsín (el estudio es anterior a la experiencia de 2023).

La primera vez

El primer episodio fue de octubre de 1948 a septiembre de 1949, durante el primer gobierno de Perón, quien en uno de sus discursos preguntó a la multitud “¿han visto alguna vez un dólar?”. En esos 12 meses la brecha promedió un 103% y en los 6 posteriores a la devaluación la inflación aumentó 76% respecto al período previo.

En otro episodio, a fines de 1951, la brecha superó otra vez el 100% y el gobierno lanzó el primer plan de estabilización de la historia argentina, con medidas fiscales contractivas, pero no devaluó en forma significativa. La brecha se mantuvo alta (promedio del 72%) tras el lanzamiento del plan. La inflación aumentó 11% respecto de los niveles previos, pero la economía creció a un ritmo del 5 por ciento.

El siguiente fue el episodio más largo de brecha por sobre el 100%: se inició en enero de 1955, durante el segundo gobierno de Perón (derrocado en septiembre de ese año), duró hasta febrero de 1959 (gobierno de Frondizi) y concluyó con un ortodoxo plan de ajuste instrumentado por Álvaro Alsogaray, quien como ministro acuñó la frase histórica “hay que pasar el invierno”. Cabe señalar en su haber que en los dos años posteriores la economía creció fuertemente.

Dos décadas después, entre octubre de 1974 y marzo de 1976, la brecha promedió el 137%, y el nivel de inflación prácticamente se quintuplicó. Como momento histórico se recuerda el “rodrigazo”, por el ministro de Economía Celestino Rodrigo, que le quitó el corsé a los desequilibrios que había acumulado desde mayo de 1973 la política económica del tercer peronismo. En pocos días, la nafta subió 181%, el dólar y las tarifas se duplicaron, el boleto de colectivo subió 50%, la inflación subió al 44% mensual y cerró el año en 183%, espoleada por la carrera entre precios, dólar y salarios.

Pero como muestra la infografía, la brecha cambiaria bordeaba el 300% en mayo de ese año, mes previo a la llegada de Rodrigo, y volvió a elevarse a niveles superiores al 200% y cercanos al 300% hacia febrero de 1976, en medio del clima de inminente golpe de Estado que llevó al poder a la dictadura pomposamente autodenominada “Proceso de Reorganización Nacional”.

Tras la dictadura y con la recuperación democrática, hubo otro episodio de brecha cambiaria sostenidamente superior al 100%, con pico de más de 300% en mayo de 1989

En la década siguiente, tras la dictadura y con la recuperación democrática, hubo otro episodio de brecha cambiaria sostenidamente superior al 100%, con pico de más de 300% en mayo de 1989. Lo que había sido el éxito inicial del “Plan Austral”, lanzado en junio de 1985, en medio de la “década perdida” latinoamericana, se fue deshilachando hasta llegar, a fin de 1988, al lanzamiento del “Plan Primavera” en un contexto de estado desfinanciado, reservas escasas, inflación creciente, debilidad legislativa y elecciones a la vista.

Como ya no podía mejorar las cuentas vía impuestos (el PJ era mayoría en ambas cámaras del Congreso e incluso a fin de 1987 el Gobierno había cedido al reclamo rural de bajar las retenciones, debido a los muy malos precios internacionales), el equipo económico que aún encabezaba Juan Sourrrouille recurrió a un esquema similar al que ahora intentan Caputo y Bausili. Una diferencia importante es que entonces había altísimo déficit fiscal, mientras ahora hay superávit primario e incluso financiero.

En el libro “El ciclo de la ilusión y el desencanto” sobre un siglo de políticas económicas en la Argentina, cuentan al respecto Pablo Gerchunoff y Lucas Llach: “Ya que era difícil lograr un ajuste fiscal basado en nuevos impuestos se intentó una corrección a través del Banco Central, por dos vías. En primer lugar, se diseñó un nuevo régimen cambiario, por el cual la autoridad monetaria compraba dólares a los exportadores de productos tradicionales en el mercado oficial y los vendía a los importadores en el mercado financiero, quedándose con la diferencia. Además, se refinanció de manera forzosa parte de la deuda interna con el sistema financiero privado”.

Los “depósitos indisponibles” de los bancos, por los que el BCRA pagaba un interés a las entidades, para reabsorber pesos, semejan los “pasivos remunerados” y puts de hoy, y la jugada de ganar recursos vía la diferencia entre compra de dólares “comerciales” a los exportadores y venta de dólares “financieros” a los importadores se parece a la ahora anunciada intervención en el MULC y el CCL para llegar a la “emisión cero”.

Los “depósitos indisponibles” de los bancos a fin de los ‘80, por los que el BCRA pagaba un interés a las entidades para reabsorber pesos, semejan los “pasivos remunerados” y puts de hoy

El Plan Primavera logró reducir la inflación de más del 20% mensual en septiembre a un dígito en diciembre de 1988, pero se desplomó en un verano de cortes de electricidad y un sangriento episodio: el asalto al Cuartel de La Tablada y su represión por el Ejército. La corrida final contra el austral (la moneda de entonces) empezó a fin de enero, en febrero el BCRA creó un tercer dólar, el llamado “libre”, que aumentó 193% en abril y 111% en mayo. Entre marzo y mayo, recuerdan Gerchunoff y Llach, la inflación mensual se duplicó mes a mes: de 9,6% en febrero, llegó a 78,6% en mayo, el mes de la elección y rozó el 200% en junio, mes de hiperinflación y saqueos. La inflación anual terminó en 3.079% y la del dólar fue de 4.771 por ciento.

Convertibilidad

Tras casi dos años de remezones y un segundo episodio hiperinflacionario, el gobierno de Menem estabilizó la situación a partir de abril de 1991, con la convertibilidad y el uno-a-uno entre peso y dólar, que duró hasta la crisis de fines de 2001 y la devaluación de enero de 2002. Esta tuvo a su favor el posterior boom de las materias primas y la tracción del PBI en dólares de Brasil, que mientras tanto revaluaba su moneda, el real.

Pero la “competitividad cambiaria” se erosionó al ritmo de la inflación y en 2011, dos días después de ser reelecta, Cristina Fernández de Kirchner (CFK) instaló un “cepo cambiario” que llevó al regreso de “la brecha”. Durante su segundo mandato, a principios de 2014, con Axel Kicillof como ministro, hubo una devaluación semi-controlada, pero la brecha fue en aumento hasta llegar al 70% en septiembre de 2015, cuando empezó a ceder, básicamente porque se intuía el fin de la política económica kirchnerista.

La unificación cambiaria del macrismo eliminó la brecha, pero los corcoveos del dólar retornaron en 2018 y 2019 y la inflación quedó otra vez por sobre el 50% anual. La reinstauración del cepo y su progresivo estrechamiento hicieron que bajo el gobierno de Alberto Fernández y CFK, con Martín Guzmán y Sergio Massa al frente de Economía (y un breve cameo de Silvina Batakis) la brecha se afianzara por sobre el 100%, con muy breves excursiones sub-100.

PASO y dólar

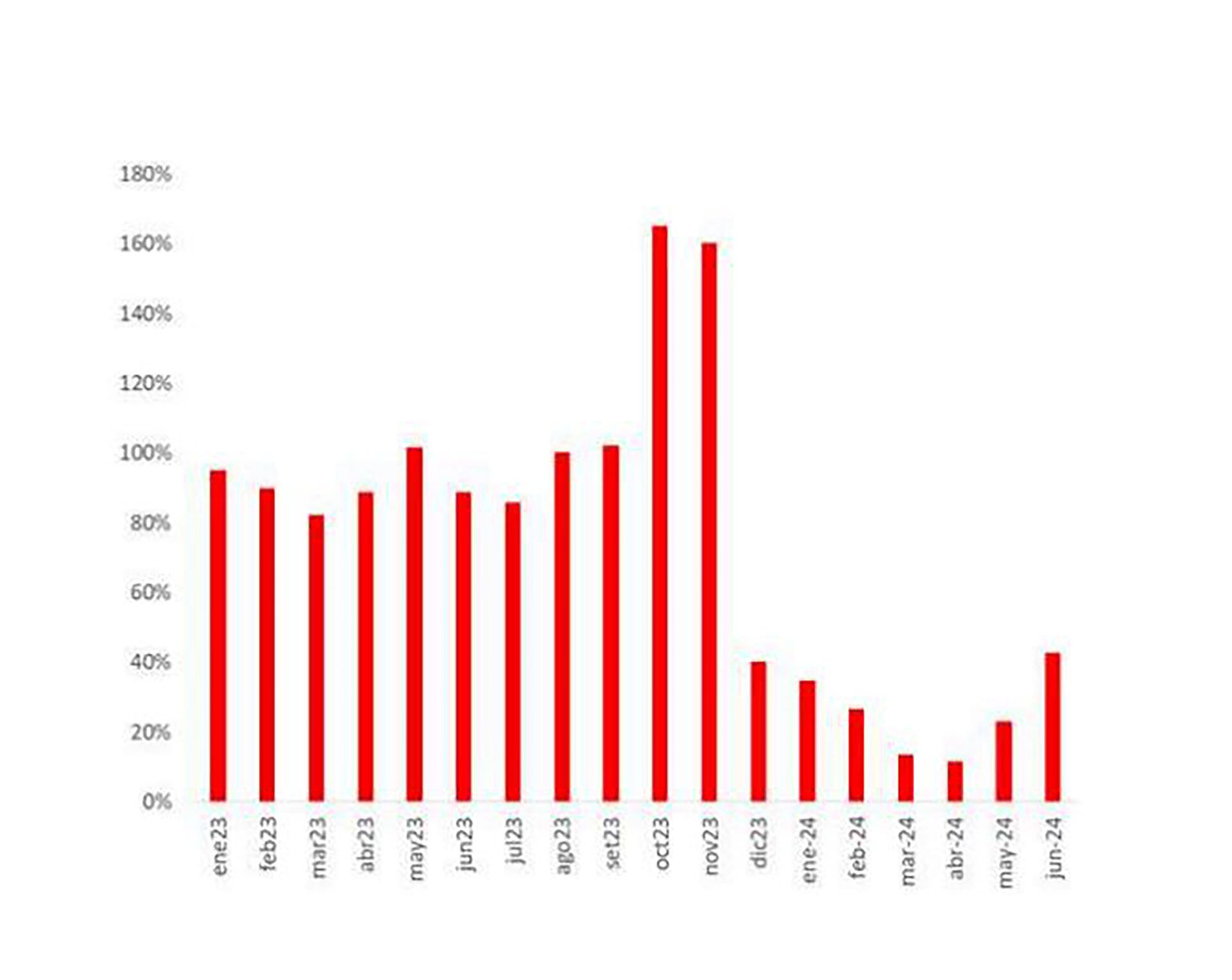

En medio de una aguda escasez de divisas y de credibilidad, la devaluación del lunes 14 de agosto de 2023, tras el triunfo de Milei en las PASO llevó el dólar “libre” hasta un nuevo pico y la brecha a niveles del 165% en octubre, si bien el dólar “real” ajustado por inflación era aún inferior al que había llegado en julio de 2022, cuando se produjo la abrupta renuncia de Guzmán, luego acusado por Massa de “haber hecho un by-pass” con dólares prestados para justificar o maquillar las reservas al cierre del 30 de junio, última medición antes de irse.

Lo demás es muy reciente: la fuerte devaluación inicial del actual gobierno aumentó en 118% el precio del dólar, mantuvo el cepo y dispuso una pauta de aumento mensual de la moneda norteamericana dólar (crawling peg) del 2% mensual, que contra tasas de inflación muy superiores fue perdiendo poder adquisitivo, aunque ayudó a reducir el ritmo de aumento de los precios. Pero, como explicó Reyes, la etapa de acumulación de reservas se terminó.

Una de las decisiones que llevó a la actual situación, subraya Marina dal Poggetto, directora de la consultora Eco Go, fue la decisión de derivar, vía “dólar blend”, 20% de la liquidación de los dólares de exportación a través del CCL, lo que mejoró el precio recibido por los exportadores, pero implicó resignar más de USD 10.000 millones desde que se inició esa política.

Así, por caso, de USD 38.176 millones de exportaciones del primer semestre, el gobierno dejó de ingresar a sus reservas más de USD 7.700 millones, equivalente a más del 71% del superávit comercial del período, que fue de USD 10.708 millones. Esa sangría de potenciales reservas se ahondará con las nuevas medias, en aras de acotar la brecha y el alza del dólar.

La brecha de la era Milei, que había llegado a estar por debajo del 20%, llegó luego al 60% y el Gobierno reaccionó para reducirla a un costo en reservas y un resultado final incierto. Para no perder perspectiva, cabe destacar, sin embargo, que la brecha cambiaria más alta de 2024 (medida en promedio mensual) fue más baja que la más baja de todo 2023, como muestra el gráfico de abajo.

La política económica está de nuevo ante una vieja encrucijada. El concepto de Caputo del peso como “moneda fuerte” sugiere que no apunta a dolarizar, algo que de un lado tranquiliza a Zack –quien igualmente no descarta que ese siga siendo el objetivo final de Milei- pero del otro lo inquieta.

“Confunden escasez de oferta con exceso de demanda; no por escaso queremos necesariamente un bien; hoy no hay walkmans en la calle ni tampoco en los negocios, porque hay celulares con Spotify. Y la definición de que habrá que vender dólares para pagar impuestos significa que nos llevan a una recesión enorme: ni recuperación en V ni (en forma de) pipa de Nike”, dijo el investigador.

Confunden escasez de oferta con exceso de demanda; no por escaso queremos necesariamente un bien (Zack)

El precio del dólar es inicialmente una cuestión de oferta y demanda, explicó; pero detrás está también la competitividad de la economía. “Si llevamos el dólar a $500, como dijo Milei en un momento, los argentinos seremos pobres en pesos y caros en dólares. Es inconsistente”, concluyó.

¿Cómo saldrá la economía del nuevo desafío? La brecha seguirá siendo una guía a la respuesta.