Cuál de los últimos gobiernos se endeudó más y el desafiante calendario de vencimientos que viene

El debilitamiento de la acumulación de reservas internacionales desde junio, el inicio de la “Fase 2″ del programa económico, que a partir de la pauta de “emisión cero” de pesos menguará aún más el ingreso de divisas al Banco Central (BCRA), en un momento de por sí adverso a la liquidación de agroexportaciones (adicionalmente resentida por la baja de los precios internacionales de las materias primas que más exporta la Argentina) y el desafiante calendario de vencimientos de la deuda pública, puso otra vez sobre el tapete dos cuestiones: cuánto endeudaron al Estado los recientes gobiernos y cómo afrontará este los compromisos de los próximos años.

Respecto de lo primero, Infobae había actualizado en octubre pasado, en la antesala de la primera vuelta electoral, los cálculos de “Deuda estatal neta” desarrollados por Gabriel Rubinstein en su consultora GR y Asociados.

Rubinstein, muy crítico de las políticas económicas del kirchnerismo, había precisado en septiembre de 2021 que el ritmo de endeudamiento estatal neto del gobierno de Alberto Fernández era muy superior al del gobierno de Mauricio Macri y al segundo de Cristina Fernández de Kirchner (CFK 2) e incluso que este último había tenido un ritmo de endeudamiento superior al macrista.

Aplicando esa metología, el “endeudómetro a octubre 2023 mostró también que el ritmo de endeudamiento de la gestión de Massa (de quien Rubinstein fue viceministro), si bien inferior al de la de Martín Guzmán, superaba el de los gobiernos de Macri y CFK 2.

Las cifras contrarían el discurso político y las percepciones públicas, que suelen limitar el concepto de “deuda pública” a aquella en moneda extranjera y a acreedores de alta visibilidad, como el FMI, e ignoran el aumento de la deuda en moneda local (aunque esté indexada a la inflación o al dólar) y la variación de reservas del BCRA.

Por caso, es bien sabido que el gobierno de Macri aumentó fuertemente la deuda en dólares (de poco más de USD 93.000 millones a más de USD 169.000 millones, incluidos USD 44.000 millones con el FMI), pero menos que disminuyó en el equivalente a casi USD 19.000 millones la deuda en pesos.

Menos conocido aún es que la gestión CFK2 consumió casi USD 21.000 millones de reservas brutas del BCRA (de más de USD 46.000 millones en 2011 a USD 25.600 millones en 2015) y aumentó la deuda en pesos por el equivalente a otros USD 25.000 millones.

O que si bien el gobierno de Alberto Fernández aumentó en solo USD 3.000 millones la deuda en dólares (restructuración 2020 mediante), aumentó en el equivalente a USD 75.000 millones la deuda a privados en pesos (no se cuenta aquí la deuda intra-sector público), que casi triplicó, llevándola de 43.300 a 118.100 millones de dólares equivalentes, amén de dejar en rojo por más de USD 11.000 millones las reservas netas del BCRA, que había recibido positivas en USD 16.000 millones.

Actualización de la serie

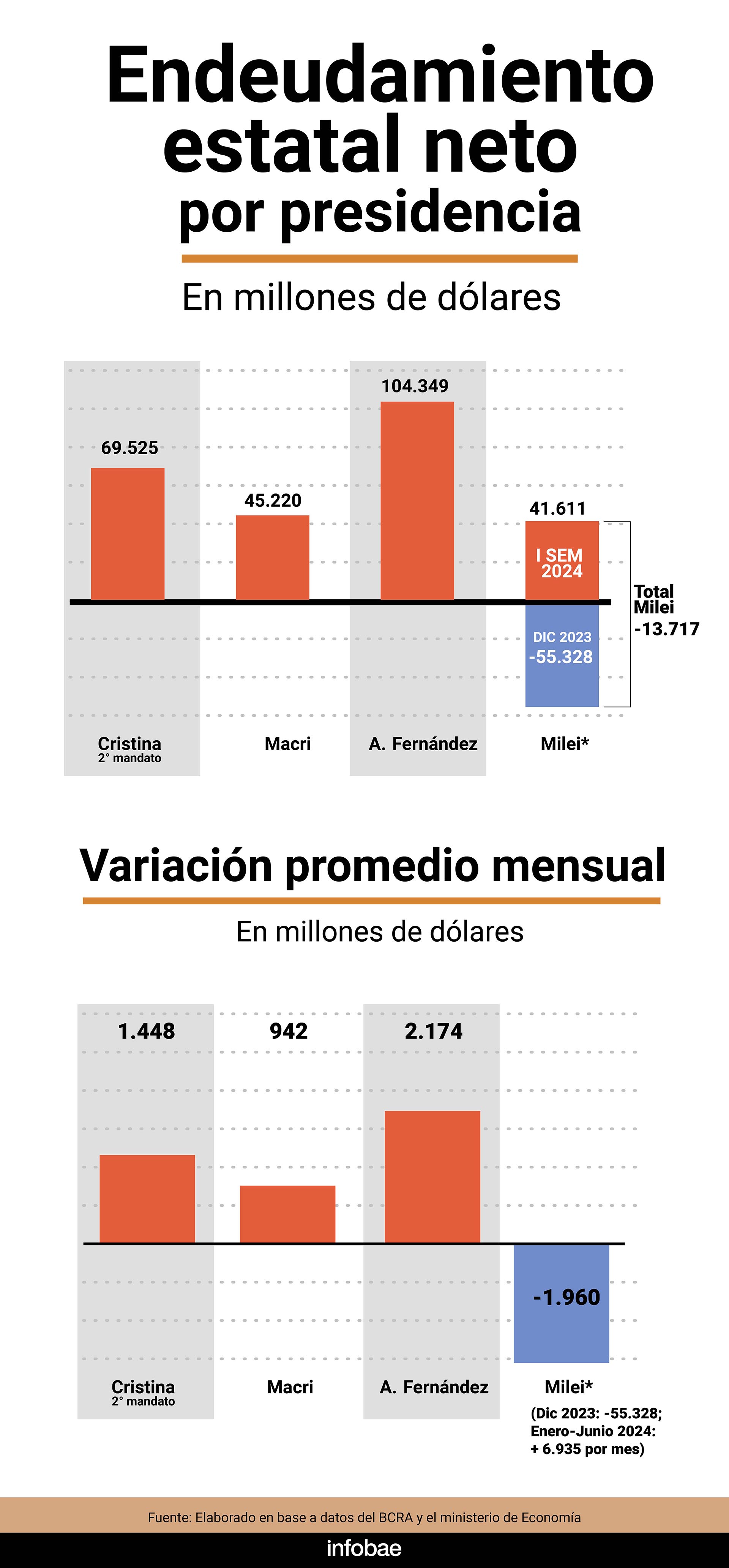

A pedido de Infobae, un economista muy familiarizado con la metodología desarrollada por Rubinstein actualizó al 30 de junio de 2024 los cálculos de deuda estatal neta. El ejercicio mostró el fuerte aumento durante los últimos dos meses de gestión del gobierno anterior, hasta llegar a una variación de más USD 104.000 millones equivalentes, a un ritmo mensual de casi USD 2.200 millones durante cuatro años, aumentó levemente el cálculo de endeudamiento neto durante la gestión macrista (USD 45.220 millones, a un ritmo mensual de USD 942 millones) y confirmó el de CFK2 (USD 69.525 millones, a USD 1.450 millones por mes).

Lo más llamativo es que la fortísima devaluación inicial del actual gobierno implicó disminuir en más de USD 55.000 millones la deuda total, por la reducción en dólares de la deuda en pesos que había acumulado el BCRA, pero la elevó rápidamente (a un ritmo de más de USD 6.900 millones por mes) desde entonces, porque el incremento de reservas del Central hasta mayo estuvo lejos de compensar el crecimiento de la deuda total.

Ese movimiento se explica porque el ritmo de aumento del dólar al 2% mensual fue muy inferior al de la inflación y ajuste de la deuda en pesos; y porque el Tesoro emitió deuda en dólares (Bopreales) para “limpiar” el balance del BCRA (operación que completó en julio con la emisión de “Letras Fiscales de Liquidez” -LEFI-).

Saldo parcial

El saldo parcial de la gestión mileísta es que la deuda estatal neta disminuyó en USD 13.717 millones hasta el 30 de junio, pero a lo largo de este año aumentó rápidamente y en menos de dos meses terminaría de agotar la ganancia inicial.

“En estos cálculos la desaparición de los pasivos monetarios remunerados del BCRA no impacta, porque al ser asumidos por el Tesoro en el agregado del Estado como un todo no tiene efectos positivos ni negativos”, comentó a Infobae el profesional que hizo las cuentas de “deuda estatal neta”, pero con reserva de nombre, por cuestiones ligadas a la empresa en que trabaja.

Además, observó, hacia adelante la concentración de títulos de “Cupón Cero” o Lecaps (que capitalizan los intereses) ayudará a disminuir el impacto de los intereses en las cuentas fiscales mensuales y anuales, porque al no pagarse ayudan a disminuir la necesidad de mayor superávit primario para lograr equilibrio financiero, pero por otra parte aumentarán el stock de deuda del Estado, pues lo intereses capitalizados irán engrosando la deuda mes a mes.

Lo que lleva a la cuestión de cuánto y cuantos vencimientos de deuda debe afrontar el Tesoro argentino en los próximos meses y años.

En cuanto a la deuda en pesos (ver arriba) los vencimientos mensuales con el sector privado de agosto a diciembre 2024 suman 34,4 billones (millones de millones) de pesos, que al actual tipo de cambio oficial equivalen a poco más de USD 36.000 millones. Serán sujeto de operaciones frecuentes que a su vez alterarán los montos y plazos que, a hoy, computada la última operación, vencen en 2025: unos $95 billones, o $70 billones si se descuentan las deudas intra-estatales.

Lo que viene

Más muñeca política, económica y financiera demandarán los vencimientos de deuda en divisas (mayormente, en dólares) de este año y de 2025 a 2027, hasta el final del mandato del presidente Javier Milei. En los próximos tres años los vencimientos suman casi USD 61.000 millones y a priori el año más exigente será 2027, cuando vencen casi USD 23.000 millones.

Tan desafiante calendario se refleja en el activismo internacional del jefe del Palacio de Hacienda, Luis Caputo, que en la reunión de ministros del G20 en Río de Janeiro se reunió con la secretaria del Tesoro de EEUU, Janet Yellen, la directora del FMI, Kristalina Georgieva, el presidente del Banco Mundial, Ajay Banga, el del BID, Ilan Golfajn, y sus pares de Francia e Italia, entre otros ministros del G7 que pesarán fuerte en el directorio del Fondo a la hora de decidir si en una próxima y pronta negociación de un nuevo acuerdo habrá “fondos frescos” para la Argentina.

El Gobierno no necesita solo eso, sino también reabrir, para 2025, el acceso a los mercados de capital para refinanciar semejante carga de vencimientos. Después de reducir el rojo de las reservas internacionales netas del BCRA que recibió de la gestión anterior de menos USD 11.500 millones a casi cero, en los últimos meses el saldo negativo volvió a estirarse hasta bordear unos USD 6.000 millones en rojo, que se prevé aumentarán en los próximos meses. Incluso la octava revisión del acuerdo con el FMI preveía un deterioro de hasta USD 3.000 millones.

Una operación de Repo con garantía de oro y bonos soberanos permitiría disminuir la tasa de financiamiento externo (hoy cercana al 20%, un nivel prohibitivo, debido a los casi 1.600 puntos de “riesgo-país”), pero el financiamiento del Fondo –y de ser posible, de otros “multilaterales”, como el Banco Mundial, el BID y la CAF- es imprescindible. Además, advirtió Jorge Vasconcelos, economista jefe del Ieral-Fundación Mediterránea, “el riesgo país no involucra solo al sector externo; si bien con la vigencia del cepo los vasos comunicantes entre deuda externa y doméstica están parcialmente obturados, esa conexión no desaparece, e influye sobre las expectativas”.

Los vencimientos de enero próximo, por unos USD 4.600 millones, lucen difíciles de financiar; más aún los de todo 2025, si el gobierno mantiene lo que muchos economistas llaman “atraso cambiario”

Incluso los vencimientos de enero próximo, por unos USD 4.600 millones, lucen difíciles de financiar. Y más aún los de todo 2025, si el gobierno mantiene lo que buena parte de los economistas llaman “atraso cambiario”, en un contexto en el que también la influyente revista británica The Economist advirtió expresamente a Milei que dolarizar la economía tendría más costos que beneficios.

La dificultad, casi imposibilidad, de bajar la brecha sin reservas propias, dice Vasconcelos, “adelanta” la negociación con el FMI y dificulta la idea de “esperar a Donald”.

“Parece que el gobierno preferiría esperar a noviembre, cuando se realicen las elecciones en EEUU, apostando a que un eventual triunfo de Donald Trump fuerce reglas al interior del FMI, tanto para el límite de acceso a fondos frescos como para el recetario de instrumentos”, escribió Vasconcelos. Pero ese escenario tiene un problema de timing, agregó, porque la decisión de intervenir en el mercado cambiario partiendo de reservas netas negativas aceleró los tiempos y noviembre (fecha de la elección en EEUU) o peor aún enero, cuando asume el próximo gobierno, quedó demasiado lejos.

Según Vasconcelos, la continuidad de la tablita del 2% mensual de aumento del dólar, el “blend” de exportación y las intervenciones directas en el mercado libre del dólar chocan con las recomendaciones del FMI. “Pero si subsisten las dificultades -concluyó- “no habría que descartar un inicio formal de negociaciones con el staff. Al paraguas del FMI no se accede por un camino fácil y el monto de plata fresca que eventualmente se consiga depende de un directorio en el que no talla sólo EEUU. Y un acuerdo tendría impacto ambivalente sobre las expectativas: positivo para los bonos, pero cargado de interrogantes sobre lo que ocurriría con el tipo de cambio”.

En los últimos 41 años, contando la información que desde 1984 publica el FMI, solo dos países del mundo fueron durante 9 años los principales deudores del organismo: México y la Argentina

Caputo, por cierto, buscará convencer a los ministros del G7 y de países clave en el directorio de un acuerdo rápido y con fondos frescos, pero no le será sencillo hacerlo. Desde 2018, la Argentina es el principal deudor del FMI, y al concluir 2024 lo habrá sido durante 7 años consecutivos.

En los últimos 41 años, contando la información que desde 1984 publica el Fondo en su página web, solo dos países del mundo fueron durante 9 años los principales deudores del organismo: México que lo fue de 1987 a 1993 y nuevamente en 1995 y 1996, y la Argentina, que lo fue en 1994 y 2001 y lo volvió a ser desde 2018 hasta la actualidad.

Muy pocos países se repitieron tanto en esa condición: durante 4 años lo hicieron Grecia, Rusia y Turquía, durante 3 Brasil, la India y Portugal, y en un año cada uno los máximos deudores fueron Hungría y Rumania. Desde 1984, solo un país llegó a explicar una proporción superior al cerca de 30% que detenta hace 7 ños la deuda argentina en la cartera crediticia del FMI; fue Turquía, cuando en 2007 absorbió por sí sola el 46% del crédito del organismo.

¿Habrá margen adicional para un deudor serial con tan malos antecedentes?