La caída del dólar abre el debate sobre la tasa de interés pero el Banco Central se resiste a bajarla

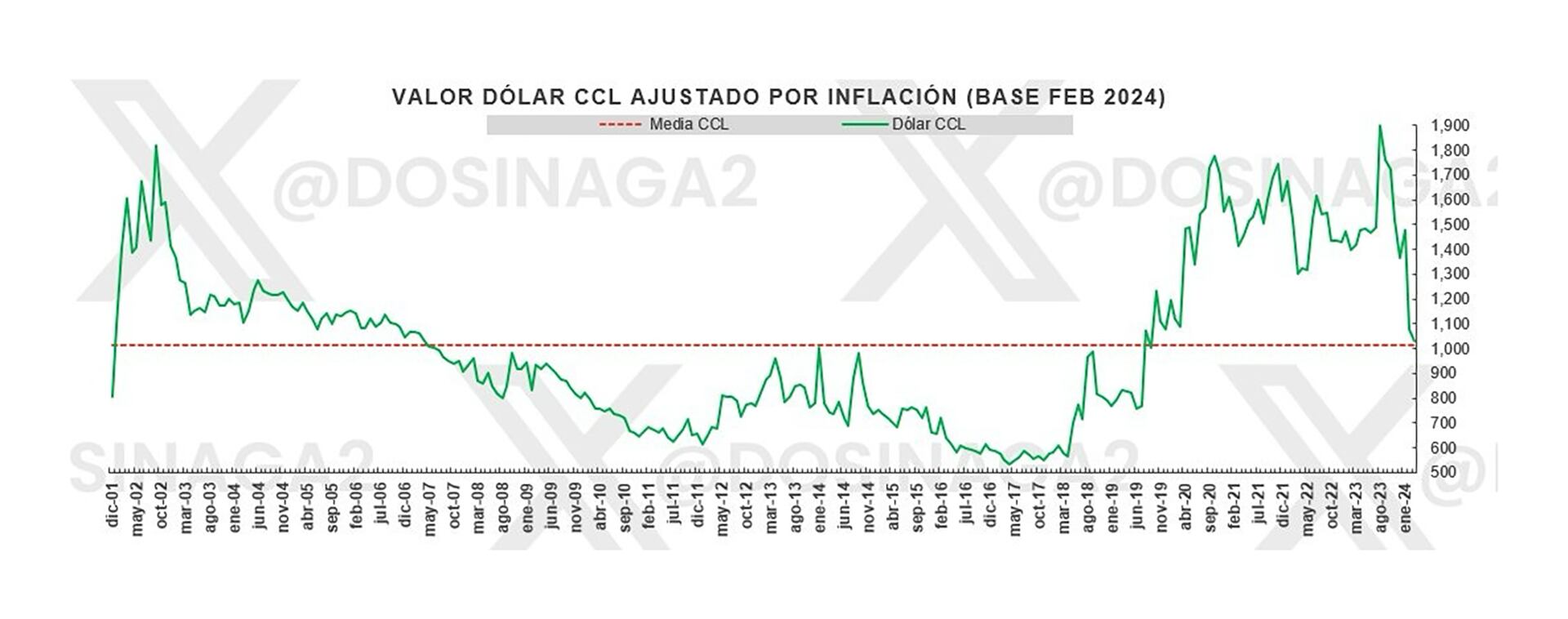

La contundente baja del dólar, que perforó los $1.000 tanto en su variante libre como bursátil -el dólar MEP cerró en $983,6- abrió un debate que a priori luce prematuro pero, ante la inusitada caída de la brecha cambiaria, termina por imponerse: qué debería hacer el Banco Central con la tasa de interés. Esa misma discusión se combina con el análisis de qué tan sostenible es la caída de las cotizaciones y cuándo, eventualmente, podría producirse una corrección.

En un esquema como el actual, completamente distorsionado con tasa negativa como instrumento principal para eliminar el exceso de pesos y avanzar en la normalización cambiaria, la caída del dólar plantea nuevos desafíos. En términos de dólar, los pasivos remunerados del Banco Central que convertidos a la cotización financiera habían marcado una notable contracción, vuelven a crecer. De ahí que ante la pax cambiaria, empiezan a oírse voces de la necesidad de bajar aun más la tasa de interés, a pesar de que la inflación todavía corre varios puntos por encima del 9% nominal mensual.

En el Banco Central prima la convicción de que no hay espacio para bajar aún más la tasa de interés, incluso si la inflación de febrero -dato que se conocerá el próximo martes- o la de marzo indican una desaceleración mayor a la esperada. De hecho, uno de los motivos que señalan los analistas como impulsor de la baja de las cotizaciones del dólar es, precisamente, que a pesar de perder la carrera contra la inflación, las tasas de interés le ganan cada vez por mayor diferencia al dólar. Sumado a ello, ante la expectativa de una reducción de la inflación en los próximos meses, el billete tiene cada vez menos presión. A tal punto que desde el Grupo IEB advirtieron que se percibe una presión vendedora de inversores que deciden “apostar al carry”, es decir, a generar una ganancia medida en dólares apostando a la tasa de interés en pesos.

De hecho, se destacó en el relevamiento de expectativas que elabora mensualmente el Banco Central, una caída de las expectativas de inflación para los próximos meses. Para febrero, ahora proyectan 15,8%, un registro algo menor para marzo de 14,3% y una caída leve pero sostenida hasta alcanzar 8,5% en junio. En ese punto, si no se produjeran variaciones, la tasa de interés pasaría a terreno positivo.

Desde esa perspectiva, existiría espacio, creen algunos, para retocarla hacia abajo. Sin embargo, esa dinámica se da en un contexto particular, básicamente, de restricciones cambiarias. Lo expresó el economista, ex secretario de Finanzas, Miguel Kiguel. “La caída de los dólares paralelos refleja entre otras cosas mayor estabilidad financiera, estabilidad de la oferta monetaria y menor nivel de actividad que frena la demanda. La restricción a comprar CCL a las empresas extranjeras también influye”, apuntó.

La alternativa de modificar la tasa de interés no aparece, al menos por ahora, en el menú del Banco Central. Y tampoco es compartida por gran parte de los economistas del mercado.

El analista Gabriel Caamaño, por caso, lo sintetizó en un hilo de X. “Bajan la tasa, que ya es negativa contra la inflación total que es lo que vale, y sube el CCL, el oficial sigue al 2% mensual, sube la brecha. El productor de transables captura sólo 20% de la suba de brecha”, describió y se preguntó qué se gana con más brecha “¿Que vendan más lento USD, porque además pueden financiarse más barato en pesos? Más que tasa, sobra cepo”, sostuvo, por lo que recomendó comenzar a desarmar las restricciones cruzadas y normalizar las operaciones de comercio exterior. “La tasa negativa con cepo es parte de la represión financiera”, opinó.