Con los pagos a China, las reservas netas del Banco Central volverían a ser negativas

El miércoles 26 de junio vence la primera cuota de devolución de la parte del “canje de monedas” (swap) con China, que fue utilizado en 2023, durante la gestión de Sergio Massa como ministro de Economía del gobierno de Alberto Fernández y Cristina Fernández de Kirchner (CFK).

Se trata de 21.000 millones de yuanes, como coloquialmente se llama a la moneda oficial china, el renminbi, equivalentes a USD 2.953 millones al tipo de cambio de 7,11 renminbis por dólar del viernes 7 de junio informada por Xinhua News. A fin de julio otro vencimiento, equivalente a USD 1.969 millones, siempre al tipo de cambio dólar-renminbi informado por la agencia de noticias china, llevará el total a pagar al Banco Popular (Central) de China a USD 4.922 millones, semanas después de que las reservas netas del BCRA entraran en terreno positivo, por USD 1.350 millones, aunque -como precisó el analista Salvador Vitelli-, siguen siendo negativas en USD 950 millones si se resta el Bopreal a 12 meses.

En suma, a poco más de 6 meses de una maxidevaluación y tras un ajuste fiscal que hicieron que el saldo comercial argentino (más por caída de las importaciones que por aumento de las exportaciones) pasara de un déficit de USD 1.536 millones entre enero y abril 2023 a un superávit de USD 6.157 millones en igual período de 2024, los pagos a China absorberían 80% de los dólares comerciales conseguidos en el primer cuatrimestre del año y dejarían otra vez al BCRA con reservas netas en rojo por varios miles de millones de dólares.

Sin indicios de refinanciación

No hay por ahora ningún indicio de que China vaya a ceder en el reclamo (no expreso, pero sí dado a entender) de algún gesto del presidente Javier Milei hacia su par chino, Xi Jinping.

Como candidato, Milei había dicho: “no solo no voy a hacer negocios con China; no voy a hacer negocios con ningún comunista”, posición que como presidente matizó en abril, al ser consultado sobre el tema por John Micklethwait, enviado de Bloomberg y exeditor de The Economist, cuando dijo: “siempre hemos dicho que somos liberales. Si la gente quiere hacer transacciones con China, puede seguir haciendo las mismas transacciones”.

Sin embargo, el canje de monedas (que en la parte activada pasó a ser un crédito de China y una deuda de la Argentina) es un acuerdo entre Bancos Centrales, por lo cual es de hecho una relación entre dos instituciones estatales, más allá de que Milei diga que quiere eliminar el BCRA.

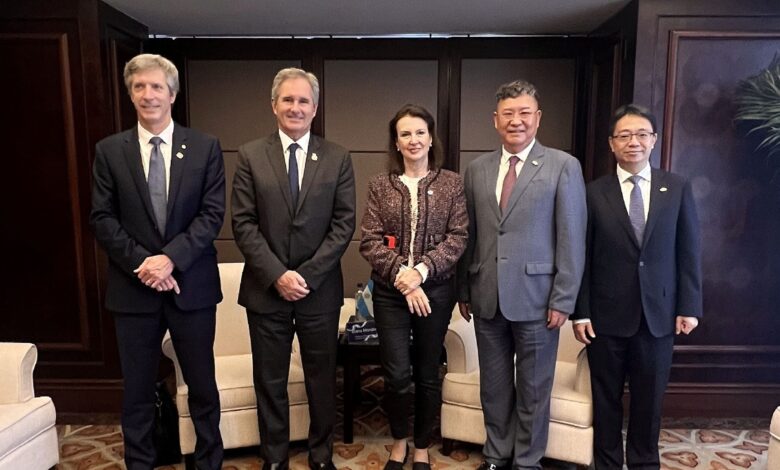

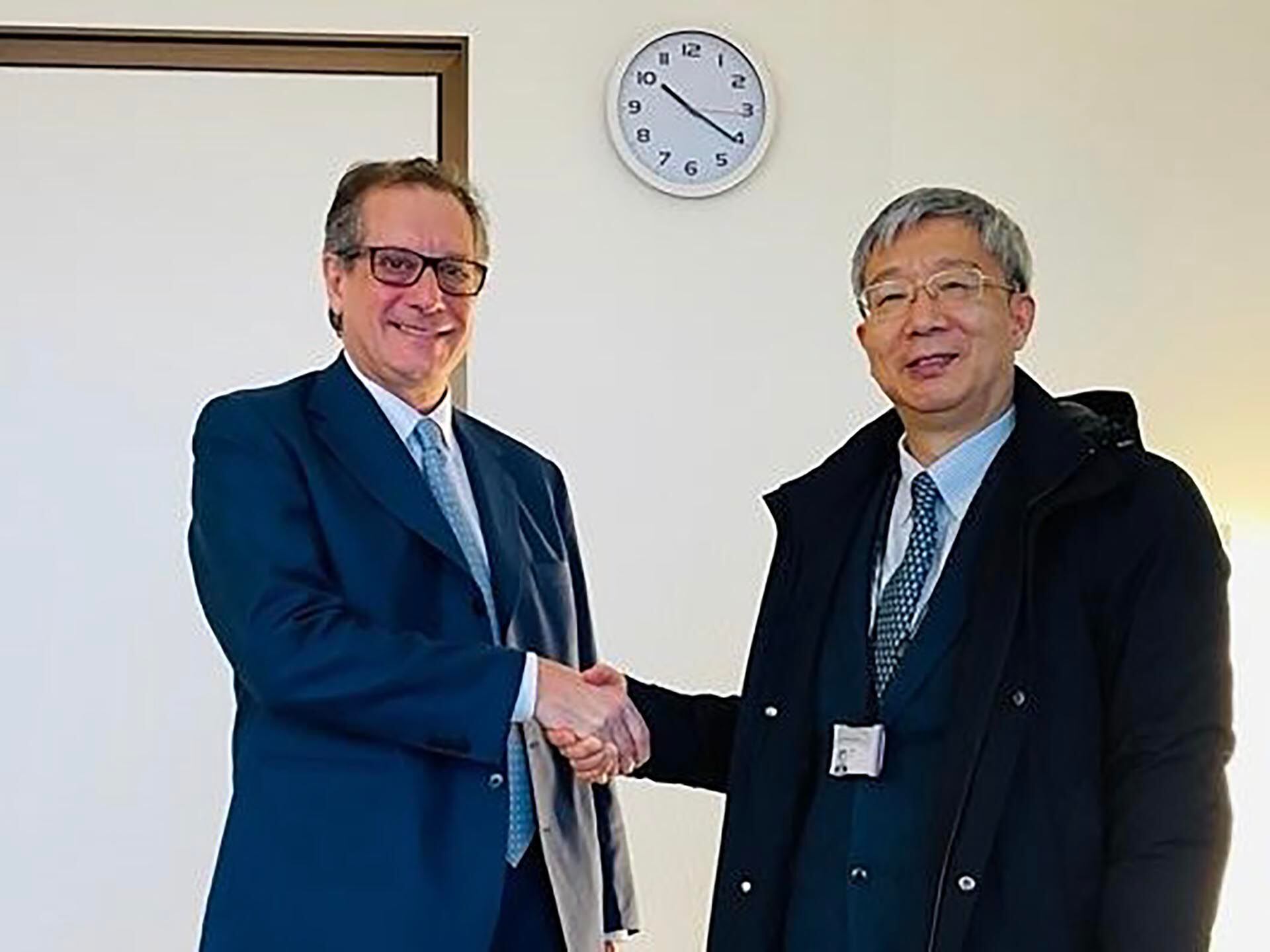

A fines de abril, la canciller Diana Mondino, el secretario de Finanzas, Pablo Quirno, y el presidente del BCRA, Santiago Bausili, plantearon en China, en reuniones con el canciller chino, Wang Yi, y luego con el presidente del Banco Popular (Banco Central) de China, Pan Gonsheng, la refinanciación de esos vencimientos.

Los funcionarios chinos los miraron con cara de nada, y así sigue la cuestión. Desde el BCRA dicen que no hay información sobre el tema. Al día de hoy la opción es pagar o defaultear. Y la Argentina se apresta a pagar, a costa de reservas.

“Estoy convencido de que los chinos no quieren, pese al desagrado con las palabras de Milei, generarle problemas a la Argentina. Tienen posiciones muy importantes en la región, incluso en Paraguay (país con el que no tienen relaciones diplomáticas, porque reconoce a Taiwán) y paciencia estratégica. Pero en política internacional no hay que insultar; ellos quieren algún gesto amigable”, explicó a Infobae un exdiplomático con interlocución en ambos lados de la relación bilateral.

Pendientes de esta situación hay varios temas, desde las compras chinas de carne y soja (y ahora también de maíz), el status de la Estación Aeroespacial china en Neuquén, la negociación de una adenda entre la China Material & Engineering Corporation (CMEC) y la secretaría de Transporte por la rehabilitación de un ramal del ferrocarril Belgrano Cargas y servicios de Arsat a Beijing Grand Viva Technology International Co Ltd.

Pero el más importante es el reinicio de la construcción de las “Represas Patagónicas” sobre el río Santa Cruz, que al ritmo que va apunta a convertirse en otro de la lista de fracasos argentinos en materia de obras públicas; desde el “Monumento a la Corrupción” de Yacyretá al costosísimo e inútil proyecto de una Central Termoeléctrica en Río Turbio, a cargo de Yacimientos Carboníferos Río Turbio (YCRT), que hoy se mantiene con un 98% de subsidios del Estado.

El tema de las represas es potencialmente explosivo. Al parar la obra, quedaron sin trabajo (en Santa Cruz, segunda provincia menos poblada del país y de muy escaso empleo privado), unas 1.800 personas que hasta septiembre cobrarán del fondo de cese del sector de la construcción. ¿Y después? Incógnita. En diciembre, cuando las obras se pararon, la represa “Néstor Kirchner” tenía poco más del 40% de avance de obra y la “Jorge Cepernic”, cerca del 20 por ciento.

No es que antes del parate la obra avanzara raudamente. Las represas se licitaron 3 veces: 2007, 2010 y 2012. La última fue el 12 de diciembre de 2012 al mediodía. Esto es, el 12 del 12 del 12 a las 12. La entonces presidente CFK justificó día y hora porque “el 12 en la quiniela es el soldado, y Kirchner y Cepernic (un exgobernador de Santa Cruz) eran dos soldados”.

En la licitación final, la mejor oferta fue de un consorcio cuyo socio local era Lázaro Baez, ya entonces en problemas judiciales. Una “carta de descuento” fuera de plazo y analizada de trasnoche por Economía permitió adjudicar la obra al consorcio de la china Gezhouba y las argentinas HidroCuyo y Electroingeniería, otra firma cercana al kirchnerismo. Ergo, han pasado 17 años desde la primera licitación y 12 desde la fecha y el horario cabuleros de adjudicación final de la obra.

Un “gesto amigable” es algo sencillo, pero improbable por parte de un presidente como Milei. “Decir que el socialismo y el comunismo son el cáncer de la humanidad afecta al 80% de nuestros socios comerciales: Brasil, Chile, Colombia, México, en América Latina; Alemania, España y pronto Reino Unido (por el probable triunfo laborista en las próximas elecciones) en Europa; China y Vietnam (con el que tenemos un superávit de USD 2.000 millones) en Asia, y además tenemos al mundo árabe, al que le exportamos por USD 8.000 millones, enojado por un alineamiento sobreactuado con Israel”, notó el exdiplomático, partidario de “desideologizar la política exterior”. El alineamiento con EEUU, señaló, no implica romper con China. El conflicto entre las dos potencias -concluyó- “es de poder, no ideológico”.

China pedirá el pago del swap, pero eso no afectará mucho una relación comercial que creció hasta 2013, pero está desde entonces estancada (Elizondo)

En tanto, Marcelo Elizondo, presidente en la Argentina de la Cámara Internacional de Comercio y docente del Instituto Tecnológico de Buenos Aires (ITBA), dijo en una reciente reunión de “Antropoceno”, un foro de reflexión y debate, que China pedirá el pago del swap, pero eso no afectará mucho una relación comercial que creció hasta 2013, pero está desde entonces estancada.

Para las empresas chinas –precisó Elizondo- el peor momento fue cuando del lado argentino decían que era el mejor momento: las trabas a los pagos en divisas, las SIRA y otras restricciones empezaron a fin de 2011 y se agudizaron durante el gobierno de Alberto Fernández y CFK. Según el experto, si Argentina estabiliza la economía, en los próximos años el comercio bilateral podría repuntar, pero China perdería peso relativo como inversor y financista porque a partir de medidas como el Régimen de Incentivo para Grandes Inversiones (RIGI) o similares tallarían más las decisiones privadas que acuerdos políticos motorizados vía empresas estatales, como ocurrió durante los años kirchneristas.

Con todo, las señales comerciales desde China no parecen ser buenas. Si bien recientemente el gigante asiático autorizó el ingreso de una amplia variedad de maíces argentinos, lo hizo después de postergar, sin fecha, una invitación a la que asistiría el secretario de Bioeconomía argentino, Fernando Vilella. Lo que está sucediendo con la carne, ítem clave y 31% de las ventas argentinas a China, no augura bien. Los importadores chinos están pagando precios bajísimos y los frigoríficos argentinos no pueden prescindir de ese mercado, al que destinan tres cuartos del volumen de exportaciones cárnicas del país.

Tras el viaje que encabezó a China y en el que la secundaron Quirno y Bausili, la propia canciller Mondino reconoció el problema, aunque buscó restarle importancia. “No es que se han reducido las importaciones” sino que ellos (por los chinos) -dijo- “van cambiando de proveedor; están optando por el proveedor de menor costo en cada momento (…) yo creo que es una cuestión que se revierte sola, no es una cuestión política”.

Beijing acaba de aprobar a 18 nuevos frigoríficos brasileños para exportar al mercado chino, y hace muchos años no habilita nuevos frigoríficos argentinos

Sin embargo, lejos de revertirse, la cuestión apunta a profundizarse. A fin de mayo se anunció la venta de Black Bamboo, un frigorífico propiedad de capitales chinos ubicado en Hughes, Santa Fe, a un grupo local. Además, Beijing acaba de habilitar 18 nuevos frigoríficos brasileños para ingresar mercadería, pero hace muchos años no habilita nuevos frigoríficos argentinos.

En sentido opuesto actúa el interés chino en el litio. Empresas chinas participan de dos de los tres operaciones litíferas activas en la Argentina y el mes pasado se completó la construcción del proyecto de litio Mariana Salar Llullaillaco de Ganfeng Lithium, en Salta, ejecutado por China Railway Engineering Group, que en una primera fase, precisó la agencia china CGTN, produciría 20.000 toneladas anuales de cloruro de litio.

A nivel provincial, mientras tanto, el gobernador pampeano, Sergio Ziliotto, férreo opositor al gobierno de Milei, recibió el 31 de mayo al Embajador de China en Argentina, Wang Wei, y representantes de 5 empresas (Huawei, GoldWind, LiuGong, ICBC y Shanghai Electric Power) potencialmente interesadas en inversiones en energía y comunicaciones.

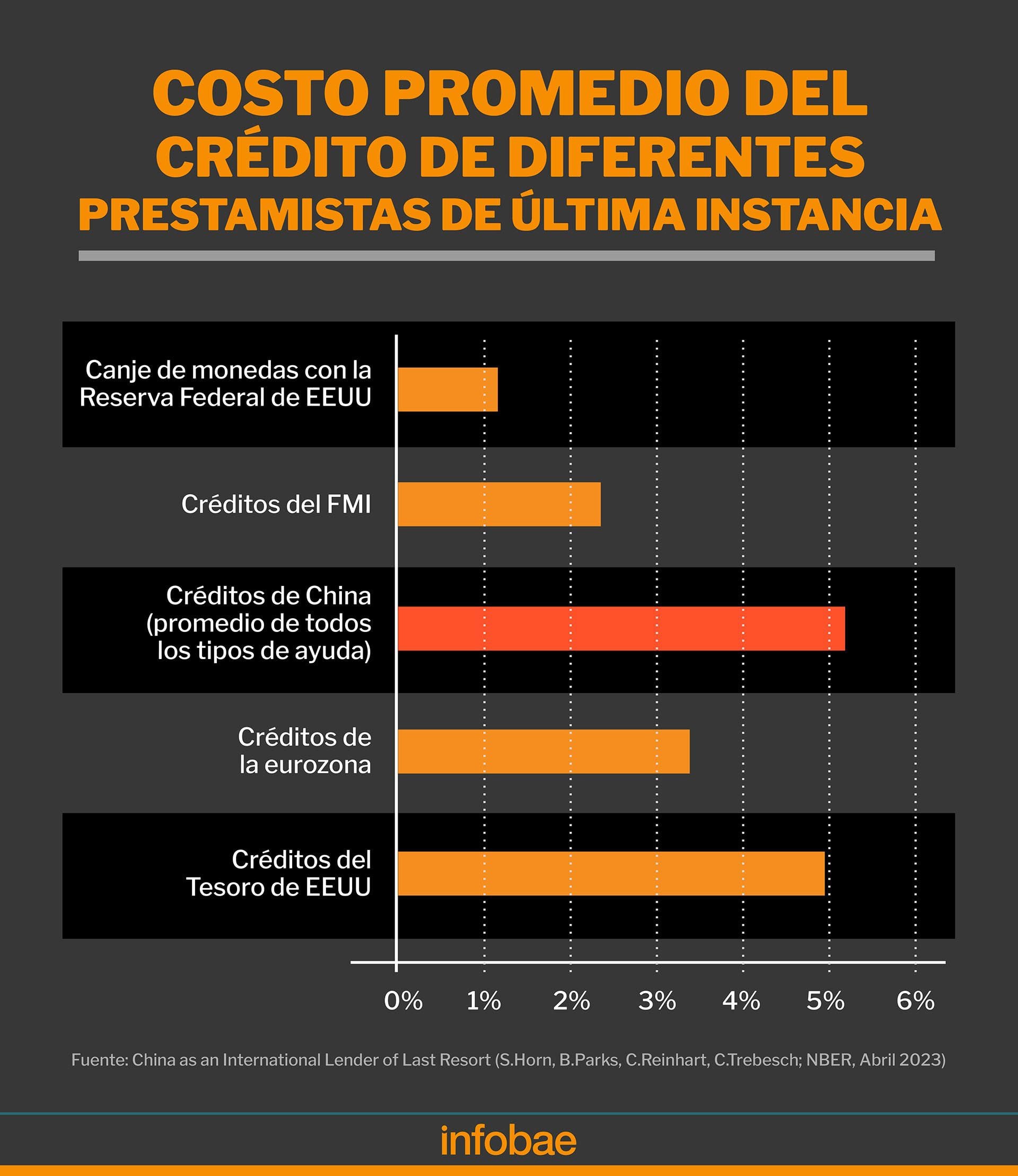

El crédito chino nunca fue barato. Como hace un año advirtió Infobae, un estudio publicado por la Oficina Nacional de Investigación Económica (NBER, por su sigla en inglés), tal vez el centro de investigación económica privado más prestigioso de EEUU, titulado “China como prestamista de última instancia” y elaborado por economistas de la Universidad de Harvard, el Instituto Kiel de Economía Mundial (Alemania), la ONG AidData y el Banco Mundial subrayó, en base a una amplia base de datos de operaciones realizadas entre 2000 y 2021, que la red de swaps de monedas del Banco Central chino es el núcleo de un sistema global de “rescates” a países en estrés financiero, con más de USD 170.000 millones desembolsados en ese período.

Los swaps, dice el trabajo, “incluyen numerosos rollovers que sirven para fortalecer las reservas brutas y son mayormente girados a países en estrés financiero y con bajos niveles de liquidez”. Pero, prosigue, los “rescates” chinos difieren de los de otros “prestamistas de última instancia” pues, enumera:

- son opacos;

- están atados a tasas de interés relativamente altas; y

- apuntan casi exclusivamente a deudores que se sumaron a la “Iniciativa de la Franja y la Ruta”, un plan estratégico del gigante asiático para irradiar su poder en el mundo.

Aunque el objetivo de los swaps o canjes de monedas es promover el comercio y la inversión, indicó el trabajo, se activaron mayormente en países con bajas reservas, malas notas crediticias y crisis macroeconómicas o financieras. En el caso de la Argentina, precisaron los autores, la línea de swaps llegó a representar el 51% de la reservas brutas del BCRA, pese a ser -en caso de activarse- un financiamiento comparativamente caro, como muestra el gráfico de arriba.

De un total de 40 líneas de swaps, se activaron 17, pero solo en 4 casos en condiciones financieras “normales”, precisa el paper. Así, se volvieron una herramienta de manejo de crisis externas. “Está claro -decía el estudio- que su activación fortalece las reservas brutas y sirve a fines decorativos (en inglés, window dressing) pero falta claridad sobre el uso real de los fondos, en especial si se usan para pagar a China deudas de pronto vencimiento”.

Impulso al yuan (renminbi)

En buena medida, el sistema de préstamos y canje de monedas busca impulsar el uso del yuan (o renminbi) como moneda internacional, objetivo escurridizo, a estar de la más reciente actualización del renminbi tracker de SWIFT (Society for Worldwide Interbank Financial Telecommunication), la más amplia red mundial de comunicación de operaciones bancarias y financieras, sobre el peso de la moneda china (ver abajo).

A abril pasado, el renminbi seguía explicando apenas el 4,52% de las operaciones en el sistema mundial de pagos, proporción que se reduce al 3,08% si se excluyen los pagos dentro de la zona euro.

El estudio de la NBER citaba a la Argentina como caso específico de la opacidad que rodea la líneas de swaps, vía “acuerdos suplementarios” que permite cambiar renminbis por dólares (como hizo el BCRA) y pagar con éstos deudas de corto plazo. Además, mencionaba a la Argentina y a Mongolia como casos en los que los swaps crean “discrepancias sustanciales” entre reservas brutas y netas, con importantes consecuencias en términos de monitoreo, “en particular si los bancos centrales no publican los giros sobre sus líneas de swap”.

Un pasaje agregaba que, si bien China como acreedor concentró sus restructuraciones de deuda en países de bajos ingresos, sus “rescates” vía swaps se concentran en países de ingresos medios. De nuevo, como el caso argentino.

Argentina paga 400 puntos básicos (4% anual) sobre la tasa Shibor, Turquía y Mongolia pagan la mitad: 200 pb, y en el swap con Corea del Sur (la única línea usada por las dos partes) directamente no hay recargo

Otro tramo especificaba que, si bien el Banco Central chino no publica los términos de sus líneas de swap, en algunos casos se conocen: Argentina, precisaba, paga 400 puntos básicos (4%) sobre la tasa Shibor, Turquía y Mongolia pagan la mitad: 200 puntos, y en el swap con Corea del Sur (única línea usada por ambas partes) directamente no hay recargo.

Del primero al último

La primera línea de Swap con China fue firmada en 2009, en medio de la crisis originada por los créditos subprime y la quiebra de Lehman Brothers, por el entonces titular del BCRA, Martín Redrado (su entonces vice y luego presidente de la entidad, Miguel Pesce, se abstuvo de votar a favor de la operación cuando se sometió al directorio). Fue por 70.000 millones de renminbi, equivalentes entonces a unos USD 10.200 millones.

En ese momento, las reservas superaban los USD 46.000 millones. Esa línea nunca fue activada.

El segundo acuerdo se firmó en 2014, por igual monto, entonces equivalente a USD 11.000 millones, por tres años, pero plazos máximos de reintegro a un año en caso de uso. De esa línea se activaron varios tramos, la primera vez en octubre de 2014, hasta la totalidad en septiembre de 2015, precisa “Contacto China”, una publicación de la Cámara de Exportadores de la República Argentina.

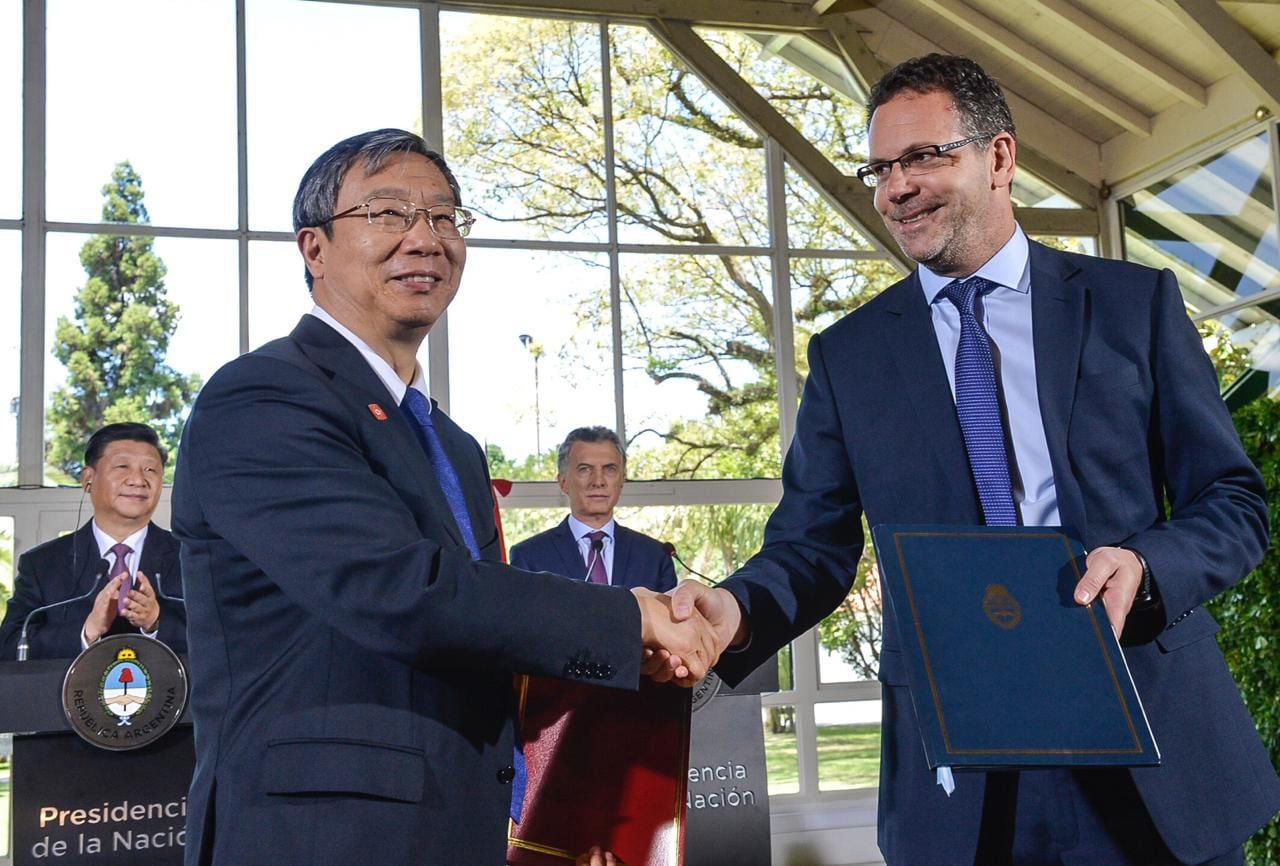

Por esa razón, el 16 de diciembre de ese año, a solo una semana de asumir, el gobierno de Mauricio Macri firmó un “acuerdo suplementario” de USD 3.100 millones adicionales para aumentar las reservas del BCRA.

En julio de 2017 se renovó el swap firmado en 2014, por el mismo monto y al mismo plazo, 3 años, y en diciembre de 2018, en el marco de la Cumbre del G20 que se celebró en Buenos Aires, el BCRA y el Banco Central de China firmaron otro “acuerdo suplementario”, por 60.000 millones de renminbis, lo que llevó el total de la línea a 130.000 millones, unos USD 19.000 millones, pero condicionado al cumplimiento del stand-by firmado ese año con el FMI.

En agosto de 2020, ya en el gobierno de Alberto Fernández y CFK, se renovó por otros 3 años el acuerdo de 2017. “Fortalece la estabilidad financiera argentina y es un indicador más de la confianza que un jugador tan importante como China deposita en nuestro país”, dijo el entonces canciller, Felipe Solá.

En noviembre de 2022, en Indonesia, se acordó una ampliación de USD 5.000 millones que -dijo el entonces ministro Massa- “no solamente engrosa, sino que aumenta la capacidad de acción en el mercado único libre de cambios del Banco”.

El 8 de enero de 2023 el entonces presidente del BCRA, Miguel Pesce y su par chino, Yi Gang, confirmaron en Basilea, sede del Banco de Ajustes Internacionales, en una reunión de banqueros centrales, la “activación especial” del swap “para compensar operaciones del mercado cambiario”.

El tercer tramo, de USD 1.000 millones, de ese extra fue activado el 20 de marzo y el 26 de abril Massa anunció el permiso para pagar en yuanes importaciones de origen chino. Esas activaciones y las que se sucedieron son lo que la Argentina debe pagar ahora en dos cuotas que volverán a dejar en rojo las reservas netas del BCRA.