Reservas, riesgo país y vencimientos de deuda: la aritmética que explica la renovada inquietud de los mercados

“Recalculando” es la voz de orden en los mercados. Vale tanto para analistas como para operadores, que están volviendo al ejercicio de intentar cuantificar, cada día, cuántas divisas vende el Banco Central en el mercado del dólar “Contado con Liquidación” (CCL), práctica que había desaparecido con la llegada del gobierno de Milei, como para determinar el valor de las reservas internacionales netas que, mientras el Tesoro siga sin poder acceder, a costo razonable, al mercado internacional de crédito, sigue siendo la guía más certera a la capacidad de pago de los vencimientos de deuda y, por consiguiente, a la calidad y cotización de los títulos de deuda soberana de la Argentina.

El ejercicio se volvió más complicado, pero hay estimaciones. Un informe del sector financiero calculó que las reservas netas del Banco Central al viernes pasado ya eran negativas en USD 4.257 millones, producto de Reservas Brutas por USD 27.566 millones y un Pasivo en dólares equivalentes de USD 31.823 millones.

Además los pasivos lucen mucho más “sólidos”, si cabe la palabra, que los activos.

Entre los primeros se cuentan USD 17.847 millones del canje de monedas con China (de los cuales 4.805 millones ya han sido activados y, recientemente, refinanciados) y USD 13.042 millones del tramo no activado. Otra línea del pasivo son los USD 1.800 millones del Seguro de Depósitos (Sedesa), otros USD 9.876 millones corresponden a los encajes en dólares de los bancos comerciales (por los depósitos que tienen en esa moneda) guardados en el Central, y USD 2.300 millones son vencimientos de Bopreales a 12 meses.

Activos y pasivos

Del lado de los activos, en tanto, se cuentan USD 4.804 millones en oro remanente y 13.042 millones corresponden la parte no activada del canje con China, por la misma suma que figura en el pasivo. El resultado es el saldo ya mencionado: un rojo de USD 4.257 millones en términos de reservas internacionales netas, contándose con reservas líquidas por USD 9.720 millones que se pintan de rojo cuando se les restan los encajes para llegar al concepto de reservas líquidas netas: -USD 156 millones.

El último informe semanal de la consultora LCG, vinculada a Martín Lousteau, señaló por su parte que las reservas netas “prácticamente copiaron la caída de las brutas reflejando una baja de en USD 700 M en la semana, retrocediendo a -USD 4.000 millones, con las brutas cerrando en USD 27.600 millones, un cálculo casi idéntico al anterior. En lo que va de julio las reservas butas cayeron USD 1.400 millones y las netas USD 2.900 millones, diferencia atribuida a los pagos asociados a Bonares y Globales que quedó en el sistema financiero (unos USD 620 millones) y la parte que los bancos están obligados a “encajar” en el Central.

El segundo semestre será muy desafiante, debido precisamente a la decisión oficial de limitar a cero la emisión por la monetización del resultado comercial, con tal de reducir la brecha cambiaria. Esa decisión, observa LCG, no costaba muchas reservas si se aplicaba “sobre el flujo”, como se entendió inicialmente, pero después se supo que Economía pretendía “rescatar” los pesos emitidos durante mayo y junio, quizás para impresionar al mercado. Pero lo que más impresionó fue el costo de semejante decisión en materia de reservas, que pasó a depender básicamente de la magnitud de la brecha cambiaria, que tenderá a bajar a partir de la mayor oferta.

La consultora calculó que para reducir la brecha al 25% el gobierno debería “sacrificar” unos USD 1.900 millones, casi un sacrilegio “considerando las abultadas necesidades en dólares que existen en el corto plazo”. De ahí la inquietud que instaló la política de “emisión cero”, título con el que el gobierno adornó el método de hacerse de recursos comprando dólares “baratos” a los exportadores y vendiéndolos “caros” en el CCL.

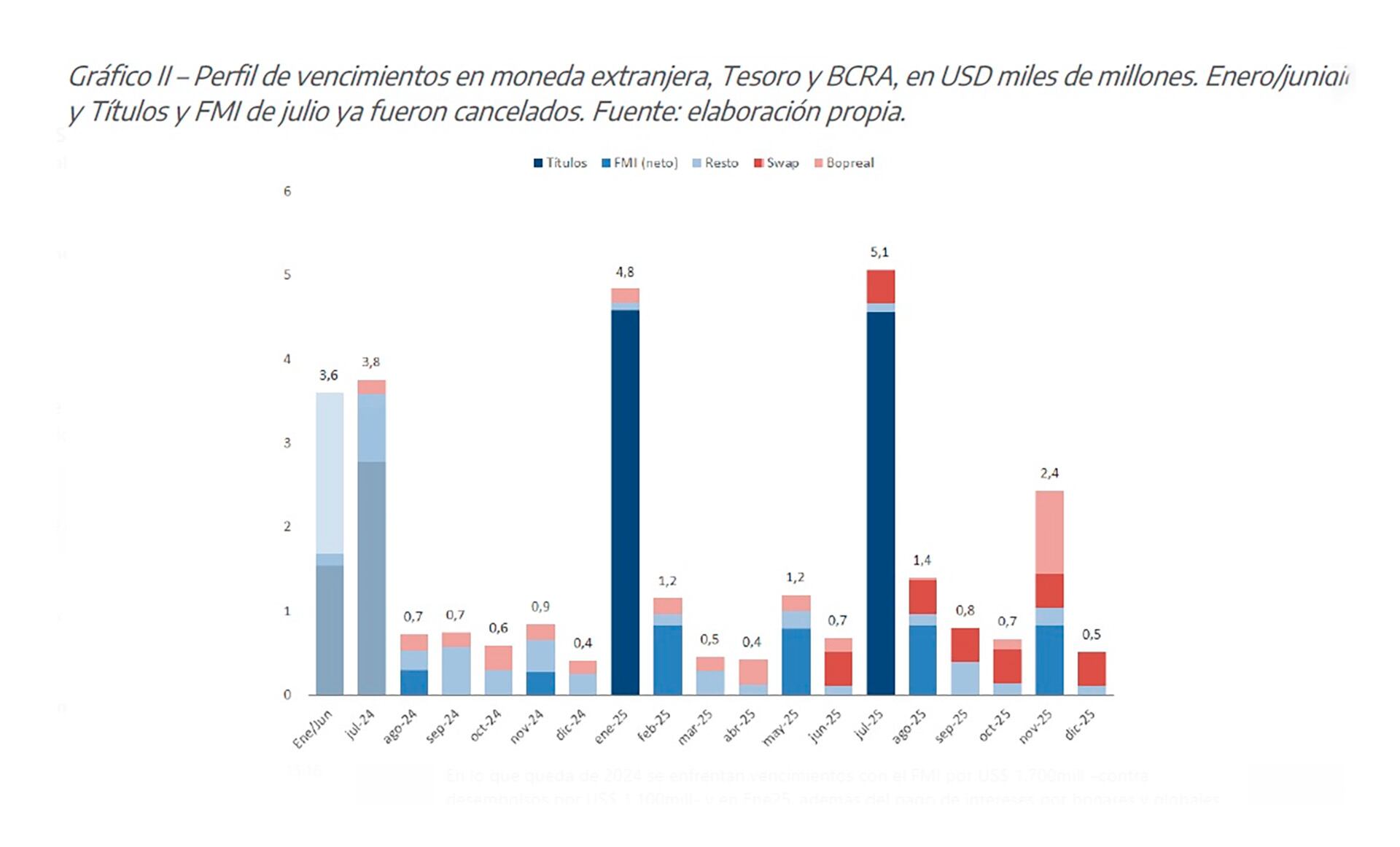

En la otra punta de esa inquietud está el cronograma de vencimientos de deuda, en particular de vencimientos de deuda en moneda extranjera, que de aquí a 2028, abarcando la gestión de Milei y un poco más allá, se empinarán en enero y julio de cada año, como muestra el gráfico de arriba, de un informe del Banco Ciudad.

Vencimientos

La consultora PxQ precisó por su parte que en lo que queda de 2024 hay vencimientos con el FMI por USD 1.700 millones, unos USD 600 millones más de los que USD 1.100 millones que desembolsará el Fondo. En enero de 2025 es el turno del pago de intereses de Bonares y Globales y vencimientos de capital por USD 2.800 millones de AL29, GD29, AL30 y GD30.

“Del anuncio del Secretario de Finanzas se desprende que el Gobierno espera poder refinanciar los vencimientos de capital de Ene25. Para lograr refinanciar se necesitaría tener acceso a mercado, lo cual luce lejano con riesgo país por encima de 1.500 puntos básicos”, dice un informe de la consultora encabezada por Emanuel Álvarez Agis. “La contracara de la dinámica en la caída del dólar paralelo -prosigue- es el aumento del riesgo país”, que llegó a 1.593 el viernes. “Si bien no se esperaba que durante el segundo semestre del año crezcan las reservas internacionales netas, tampoco se tenía en cuenta la potencial utilización de USD 1.650 millones para intervenir sobre el CCL. Las reservas internacionales netas, tras el pago al FMI, se ubican en -US$ 4.541 millones”, fue el cálculo de la consultora.

Mientras tanto, en Washington, los técnicos del FMI deben estar recalculando cuánto altera la decisión del gobierno las proyecciones a que habían llegado hace poco más de un mes, cuando publicaron la octava revisión del programa vigente con la Argentina. Allí, como puede observarse, ya había una importante diferencia entre el financiamiento bancario proyectado (barras azules) y el total necesario, expresado en las líneas, que en el caso de una hipótesis de “stress financiero” casi triplica los valores que aportarían los bancos.

Para achicar el pánico, sirve mirar que pasó en los primeros seis meses del año, en que el gobierno también enfrentó muy abultados vencimientos en pesos y en dólares y los refinanció con holgura. Entre vencimientos en pesos y en dólares se hizo, entre canjes y desembolsos, del equivalente a USD 114.747 millones, unos USD 10.862 millones en exceso de las amortizaciones y cancelaciones por el equivalente a USD 103.885 millones que afrontó durante el período. Solo en febrero el financiamiento fue inferior a los vencimientos e incluso en marzo, donde hubo vencimientos por más de USD 50.000 millones, logró superar el desafío.

Claro que desde mediados de mayo los vientos empezaron a cambiar. Y el propio gobierno dice que desde este lunes se perfecciona el inicio de la “Fase 2″. Recalculando.