El Gobierno prevé colocar deuda en los mercados internacionales por USD 3.500 millones en 2025

El proyecto de Presupuesto 2025 ingresado ayer al Congreso contempla la posibilidad de colocar deuda en los mercados internacionales por un monto aproximado de USD 3.500 millones para refinanciar parte de los vencimientos de deuda del año próximo. Según el proyecto oficial, el 18% del total de las operaciones de crédito público previstas para el año “podrá colocarse en moneda y bajo jurisdicción extranjera”.

De este modo, si el proyecto se aprueba tal como fue presentado, el ministro de Economía Luis Caputo tendrá las manos libres para decidir el regreso de la Argentina a los mercados internacionales de deuda, en principio como parte del refinanciamiento de los pagos previstos para el año. Cabe recordar que en 2025 se incrementarán los pagos tanto de intereses como de amortización de capital de los bonos reestructurados durante el gobierno de Alberto Fernández. Los bonos surgidos de esa operación realizada por el ex ministro Martín Guzmán en 2020 se caracterizaron por tener cupones muy bajos en los primeros años de su extensión. Pero esa etapa ya terminó y los compromisos desde 2025 en adelante serán fuertes.

“En lo referido a la atención de los servicios de deuda en moneda extranjera que operen en el ejercicio, estos se podrán continuar cancelando en efectivo tal como se hizo en lo que va del presente año o, en un contexto financiero favorable internacionalmente, con la emisión de un nuevo instrumento emitido en los mercados externos”, apuntó el mensaje enviado al Congreso por el Poder Ejecutivo. Según un reporte de la consultora 1816, ese 18% de la colocación total de títulos públicos que podrá hacerse en dólares y en ley extranjera se estima en USD 3.500 millones.

El Presupuesto contempla además que el ministerio de Economía podrá efectuar modificaciones a las características detalladas en la planilla que detalla la colocación total “siempre dentro del monto total y destino del financiamiento fijado en ella, a los efectos de adecuarlas a las posibilidades de obtención de financiamiento”.

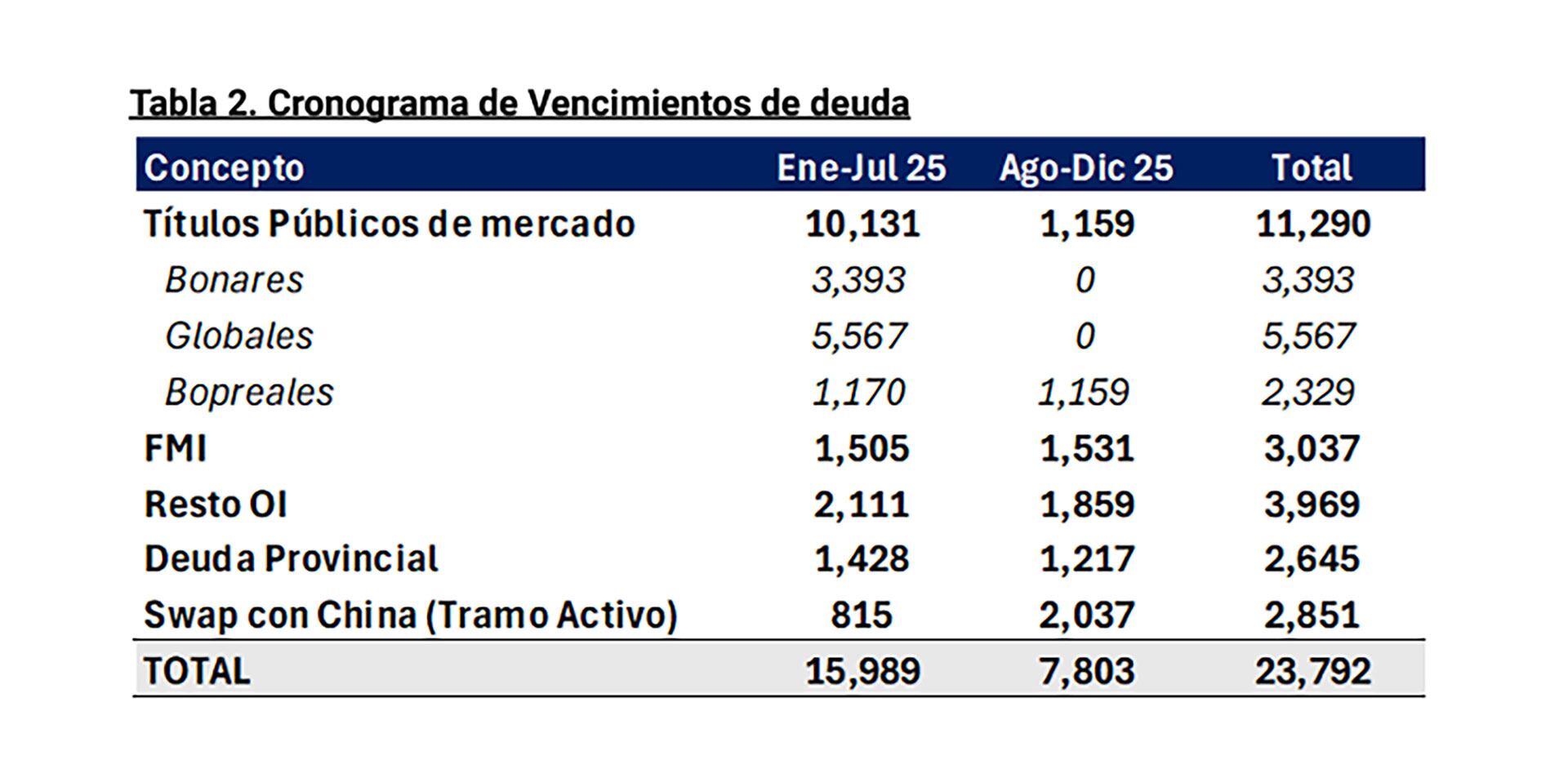

En 2025, los compromisos en dólares del sector público consolidado, que incluye la Nación y las provincias, alcanzan casi los USD 24.000 millones. El más inmediato de ellos es el 9 de enero, con el pago de intereses y capital de los Bonares y los Globales.

La crítica situación de las reservas del Banco Central obliga al Gobierno a buscar alternativas para saldar esos vencimientos. No luce viable la posibilidad de cancelar los USD 11.290 millones que la Argentina deberá pagarle a los bonistas únicamente en efectivo con las compras de dólares que pueda habilitar el superávit fiscal, tal como hizo en 2024, con vencimientos que fueron sensiblemente menores.

Asimismo, el proyecto de Presupuesto descarta la posibilidad de que lleguen fondos frescos por parte del Fondo Monetario Internacional (FMI), a pesar de que esa chance siempre sobrevuela tras los contactos entre los técnicos del organismo y los funcionarios argentinos.

En el mensaje al Congreso, el Gobierno especificó: “Con el Fondo Monetario Internacional (FMI) y Club de París se continuarán cancelando los pagos según el calendario previsto y no se prevé ningún ingreso de fondos. Se espera continuar con la cancelación de servicios de los programas vigentes con otros organismos internacionales de crédito al tiempo que se suponen nuevos desembolsos”.

El proyecto de Presupuesto descarta la posibilidad de que lleguen fondos frescos por parte del FMI, a pesar de que esa chance siempre sobrevuela tras los contactos entre los técnicos del organismo y los funcionarios argentinos

Dos desafíos aparecen por delante en el regreso de la Argentina a la colocación de deuda. El primero es el elevado riesgo país, que a los niveles actuales supone una tasa muy cara para la Argentina. La habilitación que da el Presupuesto, tal como fue confeccionado, establece que Economía podrá hacer las emisiones según su parecer siempre que no exceda el tope anual de USD 3.500 millones. Por ello, es probable que el Gobierno estime que hacia fin del año próximo las condiciones serán mucho mejores que las actuales, con menor inflación y una economía en recuperación. Así lo establecen, al menos, los presupuestos macroeconómicos fijados en el proyecto.

Otra de las alternativas de financiamiento que se escucha en los mercados, negociar un préstamo Repo con algunos bancos internacionales, tampoco parece concretable en el corto plazo. En uno de esos bancos aseguraron que para cerrar un préstamo de USD 1.000 millones, tal como aspira el gobierno, los 1.400 puntos básicos de riesgo país de la actualidad deberían reducirse a la mitad.

Por otra parte, otra complicación para el ministerio de Economía es la débil situación de las reservas. Pese a que ayer el presidente Javier Milei enfatizó que “a partir de ahora, la Argentina será solvente” lo cierto es que las reservas netas del BCRA siguen en terreno negativo. La permanencia del cepo cambiario, con fuertes controles y múltiples tipos de cambio, también le jugará en contra a la hora de la evaluación de los inversores internacionales a los que el ministro Caputo conoce bien. El pasado de la Argentina será una carga que deberá revertir.