Suben las distintas cotizaciones del dólar, caen los bonos y el riesgo país trepa hasta rozar los 1.500 puntos

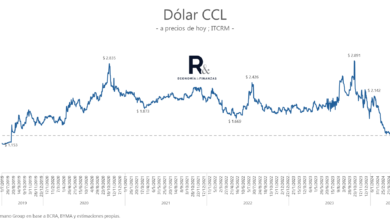

La Bolsa porteña abrió con una fuerte caída en los primeros negocios del martes en un clima financiero negativo generalizado en el mercado argentino, y en momentos en que los mercados externos operaban en baja por dudas sobre la economía estadounidense. Los bonos soberanos, con bajas que llegan hasta el 3,6% en algunos casos, empujan al riesgo país a una suba del 4% hasta hacerlo rozar los 1.500 puntos. El panorama se completa con avances de más del 2% en todas las cotizaciones paralelas del dólar, con el dólar libre volviendo a los $1.265 para la venta.

En lo local el tratamiento de la ‘Ley Bases’ en el Senado y el vencimiento de un ‘swap de monedas con China’ ponen un manto de cautela entre los inversores.

El índice S&P Merval de Buenos Aires perdía un 3,3%, tras ganar un 0,47% en la víspera y acumular una fuerte mejora del 24,77% durante mayo. Dada la suba del dólar contado con liquidación, el retroceso del mercado medido en moneda dura es mucho más marcado y asciende al 5 por ciento.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

Deuda en pesos y saldo cambiario

Una de las expresiones más relevantes de las inquietudes de los inversores se puede ver en el mercado de deuda en pesos, donde el Gobierno y el Banco Central juegan uno de sus partidos más importantes camino a la eliminación de los pasivos remunerados de la autoridad monetaria y su migración a papeles emitidos por el Tesoro.

Operadores del mercado marcaban la suba del Boncer 2026 (TX26), un título que ajusta por inflación, como una muestra de que se empieza a incorporar una expectativa más negativa para el nivel general de precios.

“Inflación reprimida al desnudo es esto. Saben que junio está arriba de mayo”, dijo un trader a Infobae.

A la inversa, las letras a tasa fija Lecap a más largo plazo sufrían bajas que se fundamentaban en el mismo pesimismo inversor. “La Lecap a marzo es una masacre, ya rinde 4,1% de tasa efectiva mensual cuando llegó a estar debajo del 3,5%”, dijo el mismo especialista. Las tasas de los títulos de deuda se mueven a la inversa que los precios: cuando caen, suben los rendimientos.

Los más técnicos ponían el foco sobre el resultado que obtiene el Banco Central en el mercado cambiario. Un informe que circulaba entre financieras estimaba que de más de USD 17.777 millones de importaciones pactadas en el primer cuatrimestre del año sólo habían sido pagados USD 8.509 millones, menos de la mitad. El resto, USD 9.268 millones fueron a engrosar la cuenta de deuda comercial del sector privado que en los próximos meses presionará en el mercado en el rol de demanda.

La cifra compara con USD 11.101 millones que compró el BCRA en el mismo período, lo que al restar importaciones impagas deja al saldo cambiario positivo en apenas USD 1.833 millones. Y las compras de divisas de la autoridad monetaria podrían interrumpirse en breve, según esa lógica, si las liquidaciones de exportaciones se frenan ante falta de incentivos.

“El mercado le dio vuelta la nariz”, dijo el mismo operador.

Otros análisis sumaban motivos políticos.

Deuda en dólares

“No hay dudas de que el driver principal es el devenir de la Ley de Bases y el paquete fiscal. Si bien se espera la aprobación de los mismos para la semana entrante en el Senado y en julio la ratificación de Diputados, los comentarios realizados por los protagonistas tendrán impacto en el humor de los inversores”, analizó Portfolio Personal Inversiones en su informe diario.

“Lo que suceda con el swap con China también será fundamental, pues podría costarle 5.000 millones de dólares en desembolsos al Gobierno en caso de no lograr rollear la deuda”, afirmó.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

Los mercados externos operaban en rojo ante la evidencia de que el “excepcionalismo” de la economía estadounidense podría estar empezando a desvanecerse a medida que se debilita la actividad manufacturera.

Los bonos soberanos, también, mostraban rojos en toda la curva. El que más caía era el Bonar 2038, con una baja del 3,60% en la rueda. Se trata del bono que utilizó el ministro de Economía, Luis Caputo, para pagar deudas de Cammesa a energéticas y que esas empresas parecen estar volcando al mercado para hacerse de efectivo.

Pero ese papel apenas era el más destacado. El Bonar 30, uno de los más populares, perdía 3,21% al momento de la publicación de esta nota y el Bonar 35 perdía 1,6%, tal vez el de mejor desempeño.

Entre los bonos “Globales”, los que están regidos por la Ley de Nueva York, también todo era retrocesos. Se destacaban las caídas del Global 2035 con un 2,8% y del Global 2041, con un 2,7 por ciento. Toda la curva operaba con fuertes bajas.

“El escenario se picó un poco, con los temas complejos que se están viviendo en todo lo político, evidentemente la tasas de bajas algo también repercute en todo esto, y el mercado está muy pendiente de todo lo que puede pasar con la Ley Bases”, dijo Leonardo Svirsky, operador.

Como consecuencia de la caída en los precios de los títulos de deuda, mientras tanto, sus rendimientos —tasas— se disparaban y empujaban al alza al riesgo país. El indicador Embi+ Argentina elaborado por JP Morgan, y que mide el diferencial de tasa entre la deuda argentina y similar de los EEUU, saltaba 67 puntos al momento de la publicación de esta pieza para alcanzar los 1.481 puntos. Es su mayor valor desde el 20 de marzo pasado, día en que perforó por última vez la barrera de los 1.500 puntos.

Las acciones de empresas argentinas caen hasta 8% en Wall Street

El cambio de humor de los inversores se siente con claridad en las operaciones de las acciones de empresas argentinas que cotizan en la bolsa de Nueva York. Los 21 american depositary receipts (más conocidos por sus siglas ADR) de empresas argentinas caen este martes.

El que más perdía a las 13 horas era el papel de BBVA Argentina, con un desplome del 8,28%. seguido por Grupo Supervielle y Grupo Financiero Galicia, con bajas del 8,20% y 7,89%, respectivamente. La baja del 6,97 del ADR de YPF la colocaba cuarta entre las más perdedoras del día, seguida por Banco Macro con su retroceso del 6,79 por ciento.

La fuerte presencia de bancos entre las más perdedoras es toda una indicación: son las acciones que más siguen a las expectativas de los inversores respecto al proceso macroeconómico argentino.